Tìm hiểu về Wick trong giao dịch tiền mã hóa

Bóng nến

Định nghĩa và mục đích của bóng nến

Bóng nến là thành phần cơ bản trong biểu đồ nến Nhật, được sử dụng rộng rãi trong phân tích kỹ thuật để minh họa sự biến động giá so với giá mở cửa và giá đóng cửa. Bóng nến còn có tên gọi khác là râu nến, bóng hoặc đuôi nến, và đóng vai trò là chỉ báo trực quan về động lực thị trường. Trên thị trường tài chính, bóng nến được thể hiện bằng đường thẳng đứng, giúp nhà giao dịch quan sát được vùng giá cao nhất và thấp nhất trong một phiên giao dịch cụ thể. Việc nhận diện bóng nến có ý nghĩa quan trọng với những ai muốn hiểu rõ bóng nến là gì và cách bóng nến phản ánh hành động giá cũng như hành vi thị trường.

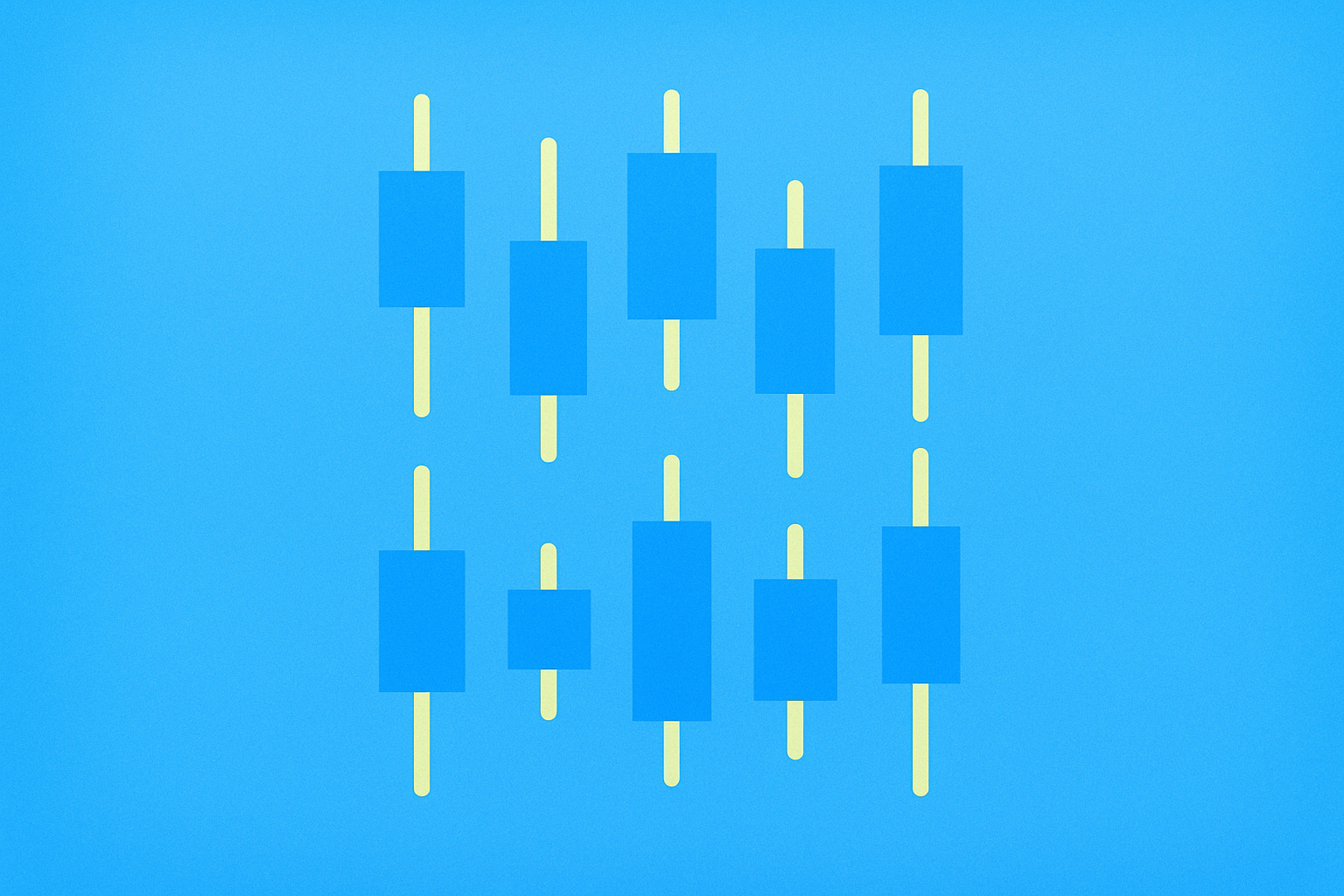

Cấu trúc và thành phần của biểu đồ nến Nhật

Biểu đồ nến Nhật được hình thành từ bốn mốc giá chủ đạo: giá mở cửa, giá đóng cửa, giá cao nhất và giá thấp nhất trong một phiên giao dịch. Cấu trúc của biểu đồ gồm hai thành phần chính là thân nến và bóng nến. Thân nến, thể hiện dưới dạng hình chữ nhật, biểu thị vùng giữa giá mở cửa và giá đóng cửa. Các đường kéo dài từ hai đầu của thân nến chính là bóng nến, đại diện cho mức giá cao nhất và thấp nhất trong phiên. Hiểu rõ bóng nến trong cấu trúc hai phần này giúp nhà giao dịch nhanh chóng nhận diện biên độ giao dịch và xu hướng thị trường trong phiên đó.

Diễn giải độ dài bóng nến và tín hiệu thị trường

Độ dài của bóng nến có ý nghĩa lớn trong phân tích kỹ thuật và nhận diện tín hiệu thị trường. Bóng nến dài ở phía dưới cho thấy giá từng giảm sâu nhưng đã phục hồi trước khi phiên kết thúc, hàm ý lực mua xuất hiện trở lại sau áp lực bán mạnh. Mô hình này thường được giới phân tích kỹ thuật xem như tín hiệu đảo chiều, dự báo xu hướng giá có thể chuyển động ngược lại so với hướng của bóng nến. Việc hiểu cách hình thành bóng nến rất quan trọng với nhà giao dịch, bởi bóng nến ghi lại diễn biến giá và thể hiện rõ tâm lý cũng như động lượng thị trường. Bóng nến dài thường báo hiệu mức biến động lớn và sự từ chối rõ rệt ở những vùng giá nhất định, mang lại góc nhìn cụ thể về hành vi giao dịch của cả tổ chức lẫn cá nhân trên thị trường.

Nến không bóng và các trường hợp đặc biệt

Trong một số điều kiện thị trường, nến có thể xuất hiện mà không có bóng, tạo thành các hình vuông hoặc hình chữ nhật. Trường hợp này xảy ra khi giá đóng cửa và giá mở cửa trùng khớp hoàn toàn với giá cao nhất và giá thấp nhất trong phiên giao dịch. Mô hình này cho thấy thị trường gần như không từ chối giá ở các mức cực trị và phản ánh xu hướng vận động quyết liệt theo một hướng duy nhất. Dù ít gặp hơn so với nến có bóng, nến không bóng vẫn cung cấp thông tin giá trị về mức độ quyết tâm của thị trường và việc không xuất hiện các đợt biến động mạnh tại vùng hỗ trợ hoặc kháng cự quan trọng.

Ứng dụng trong chiến lược giao dịch

Phân tích biểu đồ nến, bao gồm cả việc giải mã bóng nến, là công cụ thiết yếu giúp nhà giao dịch nhận diện và dự báo tâm lý cũng như chuyển động giá trên thị trường. Tuy nhiên, xây dựng chiến lược giao dịch hiệu quả không nên chỉ dựa vào mô hình nến. Nhà giao dịch cần kết hợp phân tích bóng nến với các chỉ báo kỹ thuật, phân tích cơ bản và các công cụ hỗ trợ khác để xây dựng phương pháp giao dịch toàn diện. Cách tiếp cận đa chiều này giúp giảm thiểu tín hiệu nhiễu và nâng cao hiệu quả ra quyết định trên thị trường tài chính.

Kết luận

Bóng nến là yếu tố trực quan quan trọng trên biểu đồ nến, cung cấp cho nhà giao dịch thông tin then chốt về diễn biến giá, tâm lý thị trường và khả năng đảo chiều. Khi hiểu rõ ý nghĩa của độ dài, mô hình hình thành và tác động thị trường của bóng nến, nhà giao dịch sẽ nâng cao năng lực phân tích kỹ thuật. Việc tích hợp chiến lược phân tích bóng nến với các công cụ và chỉ báo khác sẽ giúp tiếp cận thị trường hiệu quả và đáng tin cậy hơn, từ đó tối ưu hóa quyết định giao dịch.

M Pattern trong Giao dịch là gì

Cách Đọc Biểu Đồ Tiền Điện Tử: Hướng Dẫn Dành Cho Người Mới Bắt Đầu Giao Dịch

Cách sử dụng các chỉ báo MACD, RSI và KDJ để giao dịch tiền mã hóa?

Cách phân tích các chỉ báo MACD, RSI và KDJ trong phân tích kỹ thuật tiền mã hóa

Cách phân tích MACD, RSI và Đường Trung Bình Động nhằm nhận diện tín hiệu giao dịch trong thị trường tiền mã hóa?

Hướng dẫn toàn diện về cách sử dụng chỉ báo ADX trong giao dịch tiền mã hóa

Tìm hiểu về Decentraland $MANA: Đồng coin Metaverse dẫn đầu dành cho các khoản đầu tư trong tương lai

Đà bứt phá ấn tượng của một đồng tiền mã hóa tích hợp AI: Đây có phải là dấu hiệu mở ra một kỷ nguyên mới?

UOS là gì? Hướng dẫn chi tiết về Hệ điều hành Hợp nhất

POR là gì: Hướng dẫn chi tiết về Plan of Record trong quản lý dự án

KYVE là gì: Giao thức xác thực và lưu trữ dữ liệu phi tập trung dành cho Web3