#FranklinAdvancesTokenizedMMFs

Інституційні фінанси зустрічаються з блокчейном

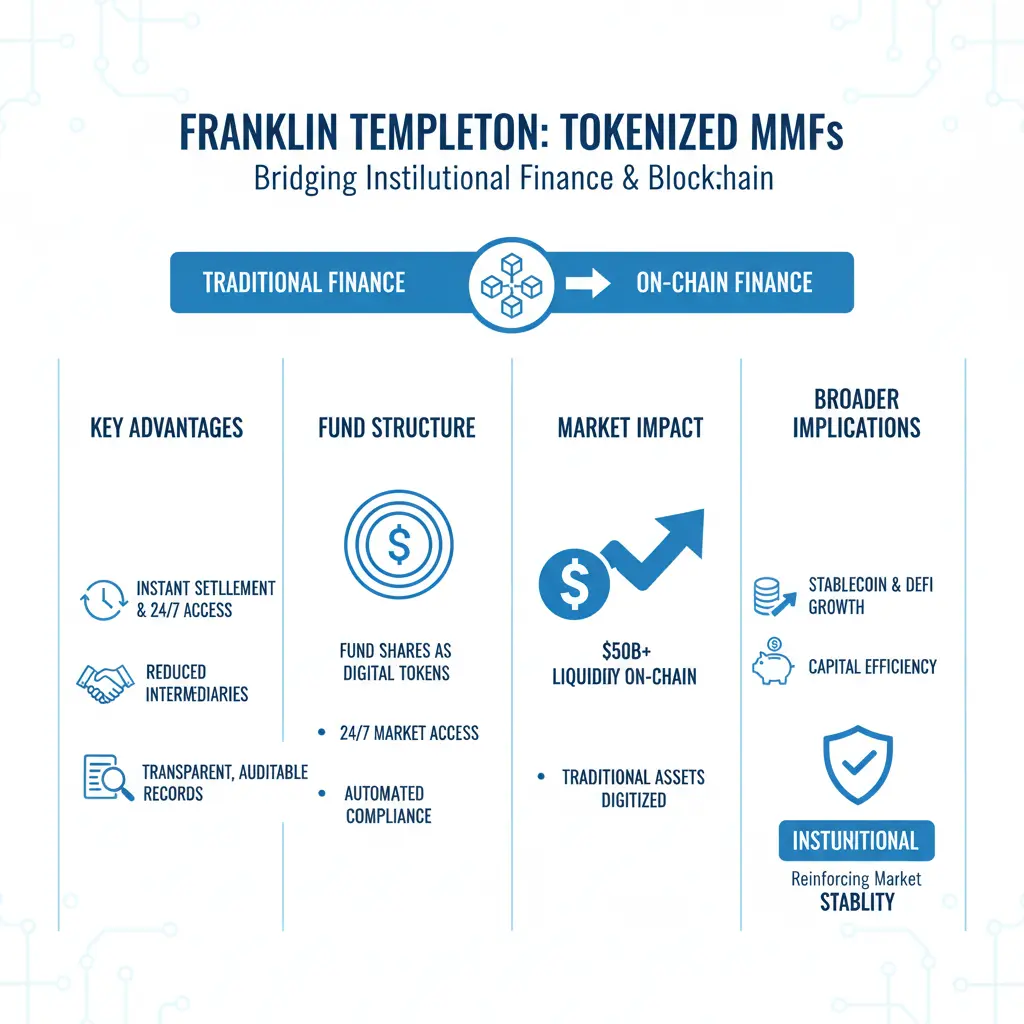

Розширення Franklin Templeton токенізованих Фондів грошового ринку (MMFs) є ключовим моментом у прийнятті блокчейн-технологій інституційним сектором. Це не просто цифрова новинка — це сигнал про інтеграцію застарілих фінансів у блокчейн-екосистеми, створюючи реальні, високоліквідні мости між традиційним капіталом і криптовалютними ринками.

1️⃣ Розширення MMF на базі блокчейну

Franklin Templeton розгортає свої MMFs на інфраструктурі розподіленого реєстру, замінюючи традиційні цикли розрахунків T+1/T+2 на миттєві, прозорі операції в мережі.

Ключові переваги:

Розрахунки в реальному часі: транзакції інвесторів відбуваються миттєво, що підвищує ліквідність.

Зменшення кількості посередників: менше залежності від банків або кастодіонів.

Прозорі аудиторські сліди: дані в мережі забезпечують повну відповідальність.

Фракційна власність: навіть малі інвестори можуть ефективно брати участь.

Вплив на ринок:

Ця ефективність у мережі може спочатку розблокувати $50 млрд–$150B інституційної ліквідності, з потенціалом масштабування до сотень мільярдів при зростанні прийняття.

2️⃣ Акції фондів як цифрові токени

Токенізація перетворює акції фондів у активи на базі блокчейну, що дає інвесторам:

Доступ 24/7

Миттєві перекази

Автоматичне дотримання правил через смарт-контракти

Це зменшує операційні вузькі місця, знижує витрати (~0.1–0.2% комісії за транзакцію у порівнянні з застарілими системами), і модернізує модель MMF для цифрових фінансів.

Обсяг і ціновий вплив:

Переведення MMF у мережі може генерувати щоденний обсяг транзакцій у $10–15 млрд для таких мереж, як Ethereum.

Стабільні, низькоризикові потоки підтримують цінову стабільність для BTC, ETH і регульованих стейблкоїнів, поглинаючи короткострокову волатильність.

3️⃣ Традиційні фінанси переходять у мережу

Токенізуючи MMFs, Franklin Templeton з’єднує низькоризиковий, високоліквідний капітал із блокчейн-екосистемами. Інституційні інвестори тепер отримують безпечний, регульований доступ до DeFi та цифрових активів.

Вплив на ринок:

Ліквідність: навіть 1% від $5 трлн+ ринку US MФ може збільшити ліквідність у мережі на $50 млрд.

Глибина мережі: вища ліквідність посилює книги заявок, зменшує спреди та підвищує ефективність ринку.

Згладжування волатильності: великі, низькоризикові капітальні потоки зменшують спекулятивні коливання, опосередковано стабілізуючи ціни криптовалют.

4️⃣ Динаміка стейблкоїнів і DeFi

Токенізовані MMFs конкурують із або доповнюють стейблкоїни, пропонуючи регульовані, доходні альтернативи.

Може збільшити попит на USDC, USDT та інші стейблкоїни інституційного рівня.

Протоколи DeFi можуть отримати додаткові 10–20% ліквідності, що покращить ефективність кредитування, стейкінгу та фермерства доходу.

5️⃣ Довіра інституцій та структура ринку

Визнання таких авторитетних інституцій, як Franklin, що токенізують MMFs, сигналізує про довіру до цифрових активів.

Заохочує обережний інституційний вихід, додатково стабілізуючи ринки криптовалют.

Очікується поступова підтримка цін BTC/ETH на рівні 3–6% у середньостроковій перспективі завдяки поглинанню ліквідності та інституційним потокам у мережі.

6️⃣ Стратегічне та довгострокове значення

Токенізовані MMFs є планом для гібридних фінансів, поєднуючи регульований капітал із ефективністю блокчейну.

Підтримують сталий розвиток екосистеми, посилюють ліквідність і передбачуваний обсяг.

Заохочують інших менеджерів активів досліджувати пропозиції у мережі, потенційно подвоївши інституційний капітал у 2–3 роки.

💡 Основні висновки

Franklin Templeton модернізує MMFs за допомогою блокчейну.

Токенізовані акції покращують швидкість, ефективність і прозорість розрахунків.

Інституційні інвестиції поглиблюють ліквідність, стабілізують ринки і підвищують надійність мережі.

Стейблкоїни та DeFi отримують непрямі вигоди від передбачуваних, низькоризикових потоків.

Довгострокова структура зменшує волатильність, сприяючи ширшому впровадженню цифрових фінансів.

Фінальна рефлексія:

Цей крок показує, що блокчейн і інституційні фінанси сходяться. Токенізовані MMFs не лише збільшують обсяг — вони стабілізують ринки, покращують ліквідність і створюють професійні, високовпевнені капітальні потоки. Вплив є структурним, а не спекулятивним, і сигналізує про дозрівання криптоекосистеми.

Інституційні фінанси зустрічаються з блокчейном

Розширення Franklin Templeton токенізованих Фондів грошового ринку (MMFs) є ключовим моментом у прийнятті блокчейн-технологій інституційним сектором. Це не просто цифрова новинка — це сигнал про інтеграцію застарілих фінансів у блокчейн-екосистеми, створюючи реальні, високоліквідні мости між традиційним капіталом і криптовалютними ринками.

1️⃣ Розширення MMF на базі блокчейну

Franklin Templeton розгортає свої MMFs на інфраструктурі розподіленого реєстру, замінюючи традиційні цикли розрахунків T+1/T+2 на миттєві, прозорі операції в мережі.

Ключові переваги:

Розрахунки в реальному часі: транзакції інвесторів відбуваються миттєво, що підвищує ліквідність.

Зменшення кількості посередників: менше залежності від банків або кастодіонів.

Прозорі аудиторські сліди: дані в мережі забезпечують повну відповідальність.

Фракційна власність: навіть малі інвестори можуть ефективно брати участь.

Вплив на ринок:

Ця ефективність у мережі може спочатку розблокувати $50 млрд–$150B інституційної ліквідності, з потенціалом масштабування до сотень мільярдів при зростанні прийняття.

2️⃣ Акції фондів як цифрові токени

Токенізація перетворює акції фондів у активи на базі блокчейну, що дає інвесторам:

Доступ 24/7

Миттєві перекази

Автоматичне дотримання правил через смарт-контракти

Це зменшує операційні вузькі місця, знижує витрати (~0.1–0.2% комісії за транзакцію у порівнянні з застарілими системами), і модернізує модель MMF для цифрових фінансів.

Обсяг і ціновий вплив:

Переведення MMF у мережі може генерувати щоденний обсяг транзакцій у $10–15 млрд для таких мереж, як Ethereum.

Стабільні, низькоризикові потоки підтримують цінову стабільність для BTC, ETH і регульованих стейблкоїнів, поглинаючи короткострокову волатильність.

3️⃣ Традиційні фінанси переходять у мережу

Токенізуючи MMFs, Franklin Templeton з’єднує низькоризиковий, високоліквідний капітал із блокчейн-екосистемами. Інституційні інвестори тепер отримують безпечний, регульований доступ до DeFi та цифрових активів.

Вплив на ринок:

Ліквідність: навіть 1% від $5 трлн+ ринку US MФ може збільшити ліквідність у мережі на $50 млрд.

Глибина мережі: вища ліквідність посилює книги заявок, зменшує спреди та підвищує ефективність ринку.

Згладжування волатильності: великі, низькоризикові капітальні потоки зменшують спекулятивні коливання, опосередковано стабілізуючи ціни криптовалют.

4️⃣ Динаміка стейблкоїнів і DeFi

Токенізовані MMFs конкурують із або доповнюють стейблкоїни, пропонуючи регульовані, доходні альтернативи.

Може збільшити попит на USDC, USDT та інші стейблкоїни інституційного рівня.

Протоколи DeFi можуть отримати додаткові 10–20% ліквідності, що покращить ефективність кредитування, стейкінгу та фермерства доходу.

5️⃣ Довіра інституцій та структура ринку

Визнання таких авторитетних інституцій, як Franklin, що токенізують MMFs, сигналізує про довіру до цифрових активів.

Заохочує обережний інституційний вихід, додатково стабілізуючи ринки криптовалют.

Очікується поступова підтримка цін BTC/ETH на рівні 3–6% у середньостроковій перспективі завдяки поглинанню ліквідності та інституційним потокам у мережі.

6️⃣ Стратегічне та довгострокове значення

Токенізовані MMFs є планом для гібридних фінансів, поєднуючи регульований капітал із ефективністю блокчейну.

Підтримують сталий розвиток екосистеми, посилюють ліквідність і передбачуваний обсяг.

Заохочують інших менеджерів активів досліджувати пропозиції у мережі, потенційно подвоївши інституційний капітал у 2–3 роки.

💡 Основні висновки

Franklin Templeton модернізує MMFs за допомогою блокчейну.

Токенізовані акції покращують швидкість, ефективність і прозорість розрахунків.

Інституційні інвестиції поглиблюють ліквідність, стабілізують ринки і підвищують надійність мережі.

Стейблкоїни та DeFi отримують непрямі вигоди від передбачуваних, низькоризикових потоків.

Довгострокова структура зменшує волатильність, сприяючи ширшому впровадженню цифрових фінансів.

Фінальна рефлексія:

Цей крок показує, що блокчейн і інституційні фінанси сходяться. Токенізовані MMFs не лише збільшують обсяг — вони стабілізують ринки, покращують ліквідність і створюють професійні, високовпевнені капітальні потоки. Вплив є структурним, а не спекулятивним, і сигналізує про дозрівання криптоекосистеми.