#GateJanTransparencyReport من البورصة إلى البنية التحتية المالية (توقعات يناير 2026)

يُعد تقرير الشفافية لشهر يناير 2026 الخاص بـ Gate تحولًا استراتيجيًا حاسمًا. لم تعد المنصة تقتصر على وضع نفسها كبورصة مركزية للعملات المشفرة فحسب، بل كبيئة متكاملة تمامًا من DeTraFi، تجمع بين التمويل اللامركزي والأسواق التقليدية والبنية التحتية المدعومة بالذكاء الاصطناعي في شبكة رأس مال موحدة.

يعكس هذا التطور تحولًا أوسع في الصناعة: حيث أصبحت المنصات الرائدة أنظمة مالية بدلاً من أماكن للتداول.

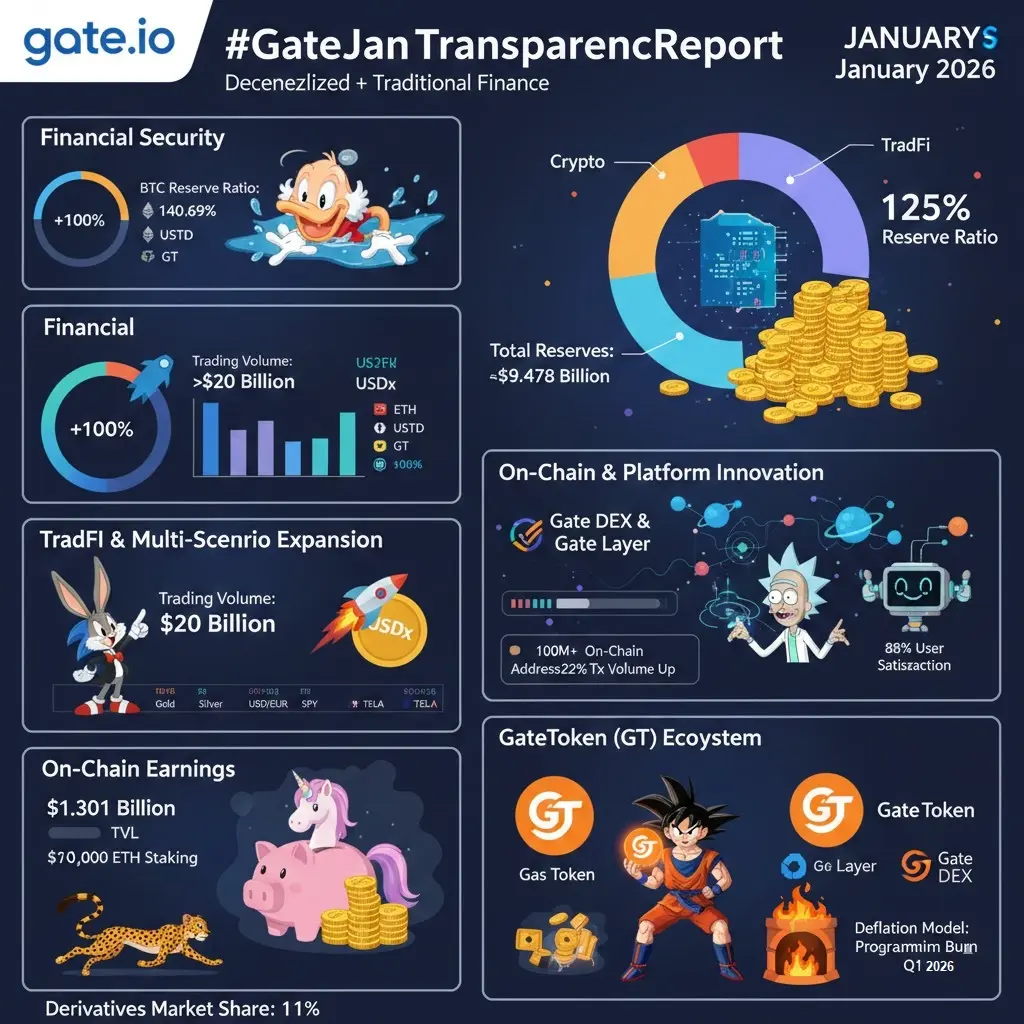

الأمان المالي: الشفافية كمزية تنافسية

في جوهر توسع Gate يكمن إدارة المخاطر من الدرجة المؤسسية وحماية رأس المال.

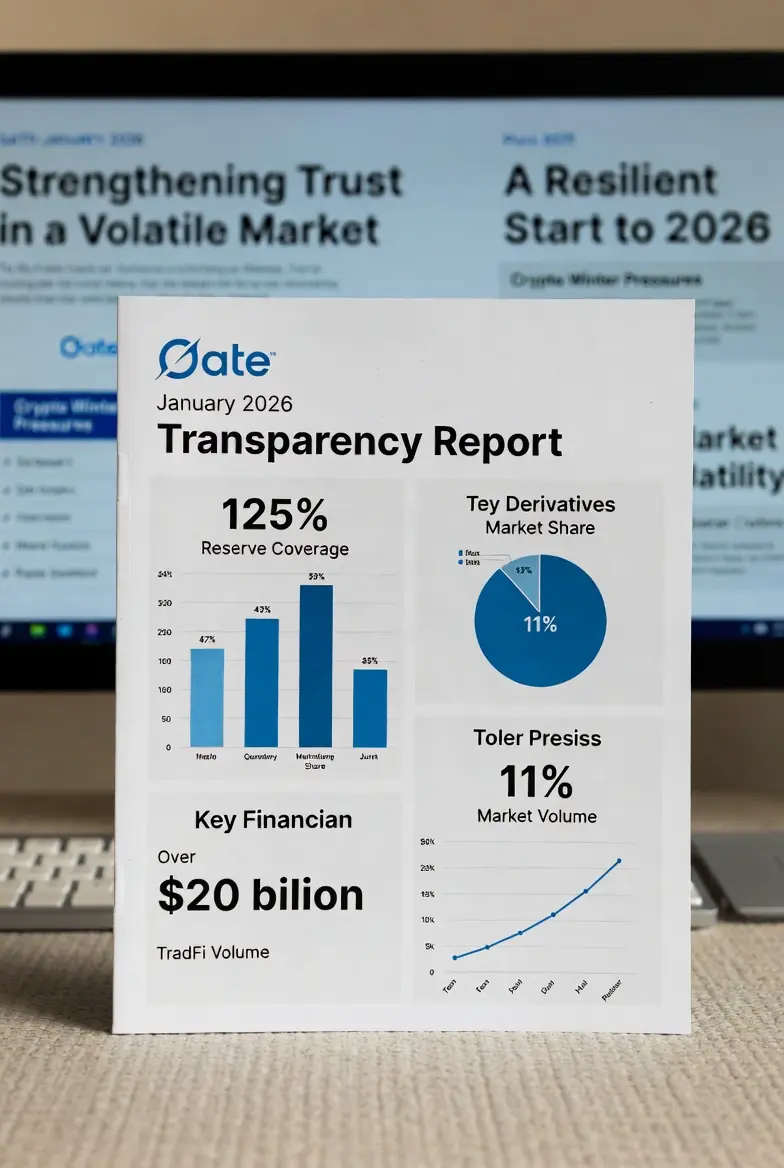

مع نسبة احتياطي إجمالية تبلغ 125% وإجمالي الاحتياطيات يقترب من 9.5 مليار دولار، تحافظ Gate على ملاءتها المالية القوية حتى في ظل ضغوط سوقية قصوى. تتجاوز احتياطيات البيتكوين 140%، إلى جانب التغطية المستمرة بالأصول المرهونة، مما يعزز الثقة بين المشاركين المؤسسيين والأثرياء جدًا.

في صناعة لا تزال الثقة فيها هشة، أصبحت الشفافية هي الحصن الاستراتيجي الرئيسي لـ Gate.

دمج التمويل التقليدي: القضاء على احتكاك رأس المال

كان أقوى محرك للنمو في يناير هو دمج Gate مع الأسواق المالية التقليدية.

من خلال تمكين التداول في المعادن، والفوركس، والمؤشرات، والأسهم باستخدام هوامش تعتمد على USDT، نجحت Gate في توحيد الأصول الرقمية والتقليدية ضمن طبقة بنية تحتية واحدة. هذا يزيل حواجز التحويل، ويقلل من تأخيرات التسوية، ويعزز مرونة المحافظ.

مع تجاوز حجم التمويل التقليدي التراكمي $20 مليار، يعكس هذا النمو الطلب المتزايد على التعرض عبر الأصول خلال فترات التقلبات الاقتصادية الكلية.

USDx: طبقة تسوية موحدة

يعزز إدخال USDx، المرتبط بنسبة 1:1 بـ USDT، منظومة رأس المال الداخلية لـ Gate.

يعمل USDx كوسيلة تسوية عالمية، تتيح انتقالات سلسة بين العملات المشفرة والأدوات التقليدية دون الحاجة إلى تحويل العملات مرارًا وتكرارًا. هذا يحسن كفاءة رأس المال، ويبسط إدارة المخاطر، ويقلل من الاحتكاك التشغيلي للمتداولين النشطين والمشاركين المؤسسيين.

توسعة Web3: بناء بنية تحتية على السلسلة

تسارع تحول Gate اللامركزي.

يعكس إعادة تسمية إلى Gate DEX والتبني السريع لـ Gate Layer (L2) التزامًا طويل الأمد بالبنية التحتية القابلة للتوسع على السلسلة. تستمر أنشطة الشبكة في الارتفاع، مع تجاوز العناوين 100 مليون، ونمو حجم المعاملات بنسبة 22% شهريًا.

تعكس هذه المقاييس مشاركة المطورين المتزايدة، ونشر التطبيقات، وتفاعل المستخدمين عبر مجموعة Web3 الخاصة بـ Gate.

دمج الذكاء الاصطناعي: GateAI كطبقة ذكاء تداول

يُعد دمج التكنولوجيا ركيزة أخرى حاسمة في استراتيجية Gate.

يقدم إطلاق GateAI تفسيرًا فوريًا للسوق، وتحليلات الشموع المتقدمة، والتعرف على أنماط السلوك. مع رضا المستخدمين بنسبة 88%، يوضح GateAI كيف أصبح الذكاء الاصطناعي مكونًا أساسيًا في أنظمة التداول الحديثة بدلاً من ميزة مساعدة.

الذكاء الاصطناعي الآن مدمج في دعم القرار، وتقييم المخاطر، وتحسين التنفيذ.

إدارة الأصول والعائد: من المضاربة إلى التخصيص

تُظهر منتجات إدارة الأصول والعائد في Gate زخمًا هيكليًا قويًا.

تجاوزت "الأرباح على السلسلة" 1.3 مليار دولار من القيمة المقفلة الإجمالية، في حين أن staking لـ ETH يقترب من 170,000 ETH، مما يعكس ثقة متزايدة في بنية الحفظ والعائد الخاصة بـ Gate.

تشير هذه الاتجاهات إلى انتقال من المضاربة قصيرة الأمد نحو نشر رأس المال بشكل منظم وبناء محافظ طويلة الأمد.

GateToken (GT): ركيزة النظام البيئي

داخل هذا النظام المتكامل، تطور GateToken (GT) ليصبح أصلًا أساسيًا للخدمات.

كرمز غاز حصري لـ Gate Layer و Gate DEX، يربط GT نشاط الشبكة وتسوية المعاملات. آلية الحرق الانكماشي القادمة — المرتبطة بإيرادات المنصة والاستخدام على السلسلة — تتماشى مع اقتصاديات الرمز المميز بشكل مباشر مع نمو النظام البيئي.

يعزز هذا التصميم من استدامة القيمة على المدى الطويل ويقوي دور GT كرمز بنية تحتية أساسي.

نمو المشتقات: محرك السيولة المؤسسية

ارتفعت حصة سوق المشتقات لـ Gate إلى 11%، مما يضعها بين أسرع المنصات المركزية نموًا مع دخول 2026.

يعكس هذا النمو:

زيادة عمق السيولة

تحسين أنظمة إدارة المخاطر

تطوير أطر هامشية أفضل

ارتفاع المشاركة المؤسسية

تعمل المشتقات الآن كمحرك سيولة مركزي ضمن النظام البيئي الأوسع لـ Gate.

التموضع الاستراتيجي: مخطط DeTraFi

تضع Gate لنفسها موضعًا استراتيجيًا عند تقاطع:

أسواق العملات المشفرة

التمويل التقليدي

البنية التحتية اللامركزية

تحليلات مدفوعة بالذكاء الاصطناعي

يتيح هذا التلاقي حركة رأس المال بسلاسة عبر فئات الأصول دون حواجز هيكلية.

في عصر يتسم بالتدقيق التنظيمي، وتقلب رأس المال، ودمج المؤسسات، قد يكون هذا الهيكل المتكامل بمثابة مخطط للمنصات المالية من الجيل القادم.

الخلاصة: المنافسة على البنية التحتية، وليس على الرسوم

لم تعد Gate تنافس بشكل رئيسي على رسوم التداول، أو قوائم الرموز، أو الحوافز قصيرة الأمد.

إنها تتنافس على:

✔ مرونة النظام

✔ الشفافية

✔ التكامل بين الأسواق

✔ العمق التكنولوجي

✔ الثقة المؤسسية

يحول هذا التحول الاستراتيجي Gate من سوق إلى نظام تشغيل مالي.

Gate لم تعد تقتصر على تسهيل التداولات.

بل تبني بنية تحتية مالية للعقد القادم.

يُعد تقرير الشفافية لشهر يناير 2026 الخاص بـ Gate تحولًا استراتيجيًا حاسمًا. لم تعد المنصة تقتصر على وضع نفسها كبورصة مركزية للعملات المشفرة فحسب، بل كبيئة متكاملة تمامًا من DeTraFi، تجمع بين التمويل اللامركزي والأسواق التقليدية والبنية التحتية المدعومة بالذكاء الاصطناعي في شبكة رأس مال موحدة.

يعكس هذا التطور تحولًا أوسع في الصناعة: حيث أصبحت المنصات الرائدة أنظمة مالية بدلاً من أماكن للتداول.

الأمان المالي: الشفافية كمزية تنافسية

في جوهر توسع Gate يكمن إدارة المخاطر من الدرجة المؤسسية وحماية رأس المال.

مع نسبة احتياطي إجمالية تبلغ 125% وإجمالي الاحتياطيات يقترب من 9.5 مليار دولار، تحافظ Gate على ملاءتها المالية القوية حتى في ظل ضغوط سوقية قصوى. تتجاوز احتياطيات البيتكوين 140%، إلى جانب التغطية المستمرة بالأصول المرهونة، مما يعزز الثقة بين المشاركين المؤسسيين والأثرياء جدًا.

في صناعة لا تزال الثقة فيها هشة، أصبحت الشفافية هي الحصن الاستراتيجي الرئيسي لـ Gate.

دمج التمويل التقليدي: القضاء على احتكاك رأس المال

كان أقوى محرك للنمو في يناير هو دمج Gate مع الأسواق المالية التقليدية.

من خلال تمكين التداول في المعادن، والفوركس، والمؤشرات، والأسهم باستخدام هوامش تعتمد على USDT، نجحت Gate في توحيد الأصول الرقمية والتقليدية ضمن طبقة بنية تحتية واحدة. هذا يزيل حواجز التحويل، ويقلل من تأخيرات التسوية، ويعزز مرونة المحافظ.

مع تجاوز حجم التمويل التقليدي التراكمي $20 مليار، يعكس هذا النمو الطلب المتزايد على التعرض عبر الأصول خلال فترات التقلبات الاقتصادية الكلية.

USDx: طبقة تسوية موحدة

يعزز إدخال USDx، المرتبط بنسبة 1:1 بـ USDT، منظومة رأس المال الداخلية لـ Gate.

يعمل USDx كوسيلة تسوية عالمية، تتيح انتقالات سلسة بين العملات المشفرة والأدوات التقليدية دون الحاجة إلى تحويل العملات مرارًا وتكرارًا. هذا يحسن كفاءة رأس المال، ويبسط إدارة المخاطر، ويقلل من الاحتكاك التشغيلي للمتداولين النشطين والمشاركين المؤسسيين.

توسعة Web3: بناء بنية تحتية على السلسلة

تسارع تحول Gate اللامركزي.

يعكس إعادة تسمية إلى Gate DEX والتبني السريع لـ Gate Layer (L2) التزامًا طويل الأمد بالبنية التحتية القابلة للتوسع على السلسلة. تستمر أنشطة الشبكة في الارتفاع، مع تجاوز العناوين 100 مليون، ونمو حجم المعاملات بنسبة 22% شهريًا.

تعكس هذه المقاييس مشاركة المطورين المتزايدة، ونشر التطبيقات، وتفاعل المستخدمين عبر مجموعة Web3 الخاصة بـ Gate.

دمج الذكاء الاصطناعي: GateAI كطبقة ذكاء تداول

يُعد دمج التكنولوجيا ركيزة أخرى حاسمة في استراتيجية Gate.

يقدم إطلاق GateAI تفسيرًا فوريًا للسوق، وتحليلات الشموع المتقدمة، والتعرف على أنماط السلوك. مع رضا المستخدمين بنسبة 88%، يوضح GateAI كيف أصبح الذكاء الاصطناعي مكونًا أساسيًا في أنظمة التداول الحديثة بدلاً من ميزة مساعدة.

الذكاء الاصطناعي الآن مدمج في دعم القرار، وتقييم المخاطر، وتحسين التنفيذ.

إدارة الأصول والعائد: من المضاربة إلى التخصيص

تُظهر منتجات إدارة الأصول والعائد في Gate زخمًا هيكليًا قويًا.

تجاوزت "الأرباح على السلسلة" 1.3 مليار دولار من القيمة المقفلة الإجمالية، في حين أن staking لـ ETH يقترب من 170,000 ETH، مما يعكس ثقة متزايدة في بنية الحفظ والعائد الخاصة بـ Gate.

تشير هذه الاتجاهات إلى انتقال من المضاربة قصيرة الأمد نحو نشر رأس المال بشكل منظم وبناء محافظ طويلة الأمد.

GateToken (GT): ركيزة النظام البيئي

داخل هذا النظام المتكامل، تطور GateToken (GT) ليصبح أصلًا أساسيًا للخدمات.

كرمز غاز حصري لـ Gate Layer و Gate DEX، يربط GT نشاط الشبكة وتسوية المعاملات. آلية الحرق الانكماشي القادمة — المرتبطة بإيرادات المنصة والاستخدام على السلسلة — تتماشى مع اقتصاديات الرمز المميز بشكل مباشر مع نمو النظام البيئي.

يعزز هذا التصميم من استدامة القيمة على المدى الطويل ويقوي دور GT كرمز بنية تحتية أساسي.

نمو المشتقات: محرك السيولة المؤسسية

ارتفعت حصة سوق المشتقات لـ Gate إلى 11%، مما يضعها بين أسرع المنصات المركزية نموًا مع دخول 2026.

يعكس هذا النمو:

زيادة عمق السيولة

تحسين أنظمة إدارة المخاطر

تطوير أطر هامشية أفضل

ارتفاع المشاركة المؤسسية

تعمل المشتقات الآن كمحرك سيولة مركزي ضمن النظام البيئي الأوسع لـ Gate.

التموضع الاستراتيجي: مخطط DeTraFi

تضع Gate لنفسها موضعًا استراتيجيًا عند تقاطع:

أسواق العملات المشفرة

التمويل التقليدي

البنية التحتية اللامركزية

تحليلات مدفوعة بالذكاء الاصطناعي

يتيح هذا التلاقي حركة رأس المال بسلاسة عبر فئات الأصول دون حواجز هيكلية.

في عصر يتسم بالتدقيق التنظيمي، وتقلب رأس المال، ودمج المؤسسات، قد يكون هذا الهيكل المتكامل بمثابة مخطط للمنصات المالية من الجيل القادم.

الخلاصة: المنافسة على البنية التحتية، وليس على الرسوم

لم تعد Gate تنافس بشكل رئيسي على رسوم التداول، أو قوائم الرموز، أو الحوافز قصيرة الأمد.

إنها تتنافس على:

✔ مرونة النظام

✔ الشفافية

✔ التكامل بين الأسواق

✔ العمق التكنولوجي

✔ الثقة المؤسسية

يحول هذا التحول الاستراتيجي Gate من سوق إلى نظام تشغيل مالي.

Gate لم تعد تقتصر على تسهيل التداولات.

بل تبني بنية تحتية مالية للعقد القادم.