来源:Coindoo原文标题:美国债务法案爆炸式增长——市场在寻找其他出路原文链接: 市场仍然关注通胀数据和美联储政策,但在表面之下,一场更大的结构性风险正在酝酿。美国38.6万亿美元的国家债务正日益左右财政结果,而偿还债务的成本如今已无法忽视。## 主要要点- 美国利息支付预计将每年超过$1 万亿美元,挤压主要预算优先事项。- 市场领袖警告,失去对国债的信心可能会迅速推高借贷成本。- 目前市场似乎平静,但黄金价格上涨和债券信号转变表明投资者正为财政风险做准备。## 利息成本正接管预算预测显示,到2026年,美国的利息支付将每年超过$1 万亿美元。净利息支出已超过医疗补助(Medicaid),并超越国防和医疗保险(Medicare),这一里程碑凸显了债务偿还从背景开支迅速升至预算核心驱动力的变化。这一趋势不是周期性的——而是结构性的,由于利率上升和债务规模扩大所推动。## 市场对国债信心的警示行业领袖认为,市场关注的信号是错误的。在2026财年第一季度,利息支付已达$355 十亿,比去年同期增长15%。美国政府债务的平均利率已升至3.32%,为2009年以来的最高水平,而在短短四个月内,债务总额增加了近$1 万亿美元。核心问题不在政治,而在于对美国国债市场本身的信心。## 为什么国债市场如此重要美国国债是全球无风险资产的基准。如果国际投资者开始质疑美国的财政轨迹,外国需求可能会迅速减弱。这将推高收益率,提高整个经济的借贷成本,并加快利息支出的增长。一旦信心转变,市场的反应通常比政策制定者的应对更快。## 仅靠增长可能还不够乐观的观点基于持续的经济增长。一些分析师认为,未来10-15年GDP保持3%的增长率,即使存在巨大赤字,也能稳定债务指标。然而,这一情景假设经济路径异常平稳,没有重大衰退、危机或信心冲击。历史表明,这样长时间的连续稳定是罕见的。## 市场保持平静,但信号在闪烁尽管债务问题规模庞大,债券市场仍相对有序。然而,有几个指标显示投资者正悄悄进行对冲。黄金价格创下新高,收益率曲线变陡,企业信贷利差接近2008年金融危机前的水平。这些并非恐慌的迹象,但确实暗示着潜在的不安正在增加。

美国债务法案激增——市场正转向其他方向

来源:Coindoo 原文标题:美国债务法案爆炸式增长——市场在寻找其他出路 原文链接:

市场仍然关注通胀数据和美联储政策,但在表面之下,一场更大的结构性风险正在酝酿。

美国38.6万亿美元的国家债务正日益左右财政结果,而偿还债务的成本如今已无法忽视。

主要要点

利息成本正接管预算

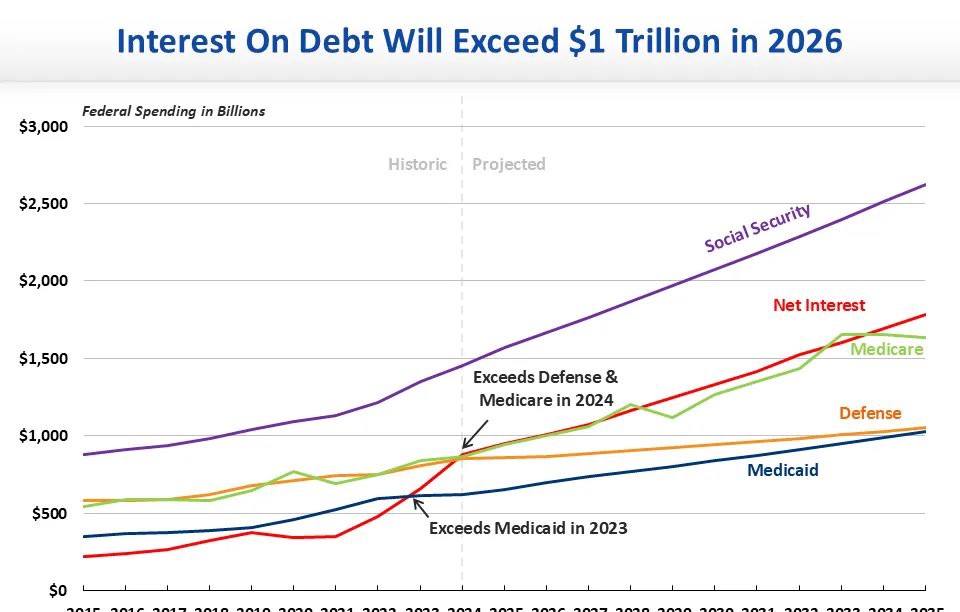

预测显示,到2026年,美国的利息支付将每年超过$1 万亿美元。净利息支出已超过医疗补助(Medicaid),并超越国防和医疗保险(Medicare),这一里程碑凸显了债务偿还从背景开支迅速升至预算核心驱动力的变化。这一趋势不是周期性的——而是结构性的,由于利率上升和债务规模扩大所推动。

市场对国债信心的警示

行业领袖认为,市场关注的信号是错误的。在2026财年第一季度,利息支付已达$355 十亿,比去年同期增长15%。美国政府债务的平均利率已升至3.32%,为2009年以来的最高水平,而在短短四个月内,债务总额增加了近$1 万亿美元。核心问题不在政治,而在于对美国国债市场本身的信心。

为什么国债市场如此重要

美国国债是全球无风险资产的基准。如果国际投资者开始质疑美国的财政轨迹,外国需求可能会迅速减弱。这将推高收益率,提高整个经济的借贷成本,并加快利息支出的增长。一旦信心转变,市场的反应通常比政策制定者的应对更快。

仅靠增长可能还不够

乐观的观点基于持续的经济增长。一些分析师认为,未来10-15年GDP保持3%的增长率,即使存在巨大赤字,也能稳定债务指标。然而,这一情景假设经济路径异常平稳,没有重大衰退、危机或信心冲击。历史表明,这样长时间的连续稳定是罕见的。

市场保持平静,但信号在闪烁

尽管债务问题规模庞大,债券市场仍相对有序。然而,有几个指标显示投资者正悄悄进行对冲。黄金价格创下新高,收益率曲线变陡,企业信贷利差接近2008年金融危机前的水平。这些并非恐慌的迹象,但确实暗示着潜在的不安正在增加。