Чому Bitcoin знизився перед підвищенням процентної ставки Банку Японії?

15 грудня Bitcoin знизився з $90 000 до $85 616 — це падіння за один день, що перевищує 5%.

У цей день не було значних ринкових потрясінь та негативних новин, а блокчейн-дані не фіксували нетипового тиску на продаж. Якщо аналізувати лише криптоньюз, знайти логічне пояснення майже неможливо.

Тим часом золото торгувалося на рівні $4 323 за унцію — лише на $1 нижче, ніж попереднього дня.

Один актив знизився на 5%, інший залишився майже незмінним.

Якщо Bitcoin — це справді “цифрове золото”, тобто інструмент хеджування інфляції та знецінення фіатних валют, він мав би поводитися як золото під час ринкових ризиків. Однак цього разу його поведінка була схожа на високобета-технологічні акції Nasdaq.

Що стало причиною цього розпродажу? Відповідь — у Токіо.

Токійський ефект метелика

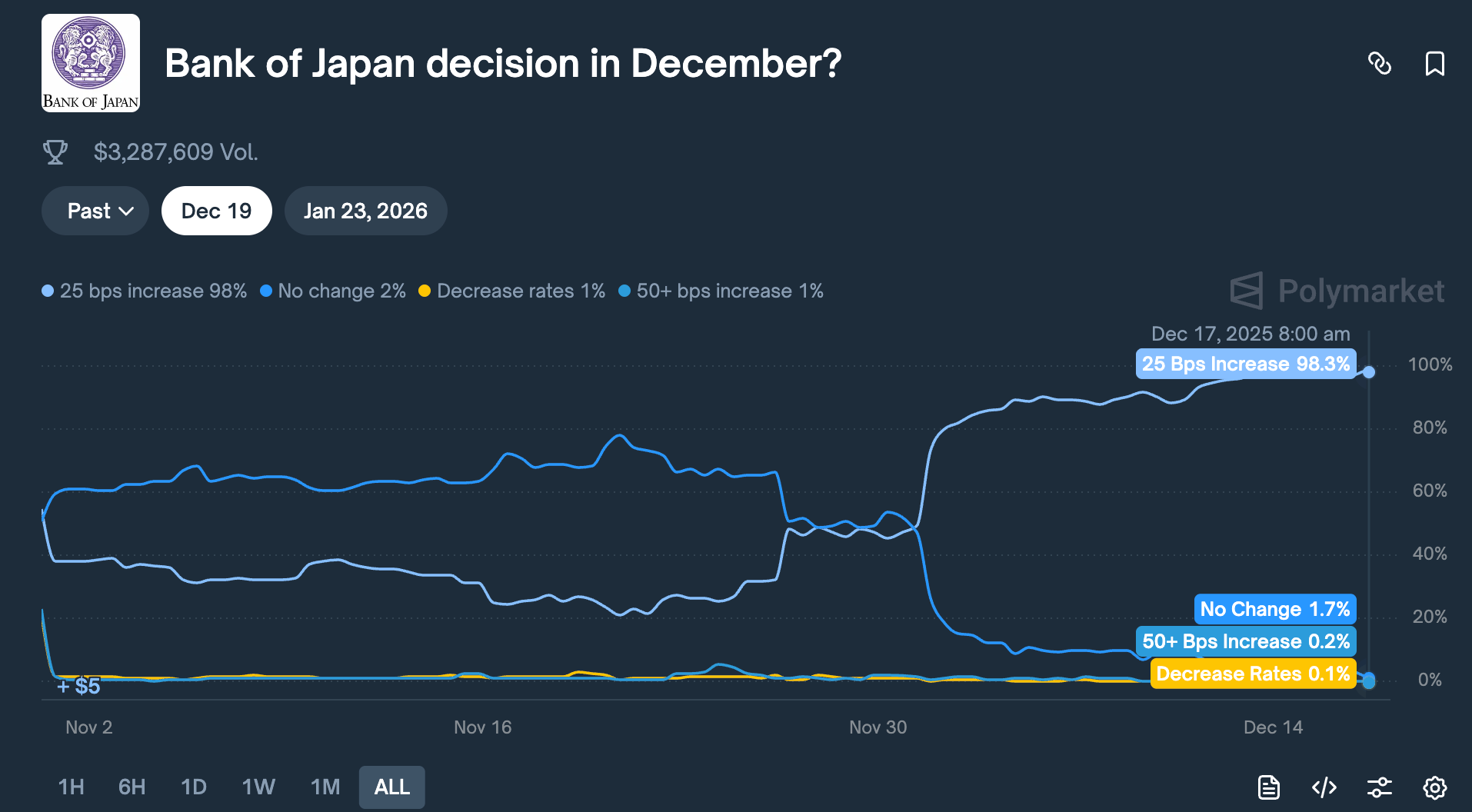

19 грудня Банк Японії проведе засідання з монетарної політики. Ринки очікують підвищення ставки на 25 базисних пунктів — з 0,5% до 0,75%.

Попри те, що 0,75% виглядає скромно, це найвищий рівень для Японії майже за 30 років. На платформах прогнозування, таких як Polymarket, ймовірність цього підвищення оцінюється у 98%.

Чому рішення центрального банку в далекому Токіо може призвести до падіння Bitcoin на 5% всього за 48 годин?

Відповідь — у “yen carry trade” (стратегія позик у єнах для інвестування у високодоходні активи).

Логіка проста:

Японські процентні ставки багато років були близькими до нуля або навіть від’ємними, тому позичати єни майже не коштує нічого. Глобальні хедж-фонди, керуючі активами та трейдингові desk-и позичають значні суми в єнах, конвертують у долари США та інвестують у більш прибуткові активи — казначейські облігації США, американські акції або криптовалюти.

Поки прибутковість цих активів перевищує вартість позики у єнах, різниця стає прибутком.

Ця стратегія існує десятиліттями і має колосальний масштаб — його складно оцінити. Консервативні оцінки — сотні мільярдів доларів; з урахуванням деривативів окремі аналітики оцінюють обсяги у кілька трильйонів.

Японія має особливий статус:

Вона — найбільший іноземний власник казначейських облігацій США: $1,18 трлн у держбондах США.

Це означає, що зміни японських капітальних потоків напряму впливають на найважливіший ринок облігацій світу, а отже — на ціноутворення всіх ризикових активів.

Коли Банк Японії підвищує ставку, основа цієї стратегії підривається.

По-перше, зростає вартість позики у єнах, а маржа арбітражу скорочується. Ще важливіше — очікування підвищення ставки зміцнюють єну. Оскільки інституції позичали єни і конвертували їх у долари для інвестування,

тепер їм потрібно продавати доларові активи та конвертувати виручку назад у єни для погашення боргів. Чим міцніша єна, тим більше активів доводиться продавати.

Цей “forced selling” (примусовий розпродаж) не вибирає час чи клас активу. Першими продаються найбільш ліквідні та легко конвертовані активи.

Саме тому Bitcoin, який торгується 24/7, має меншу глибину ринку, ніж акції, і не має захисних механізмів, часто першим потрапляє під удар.

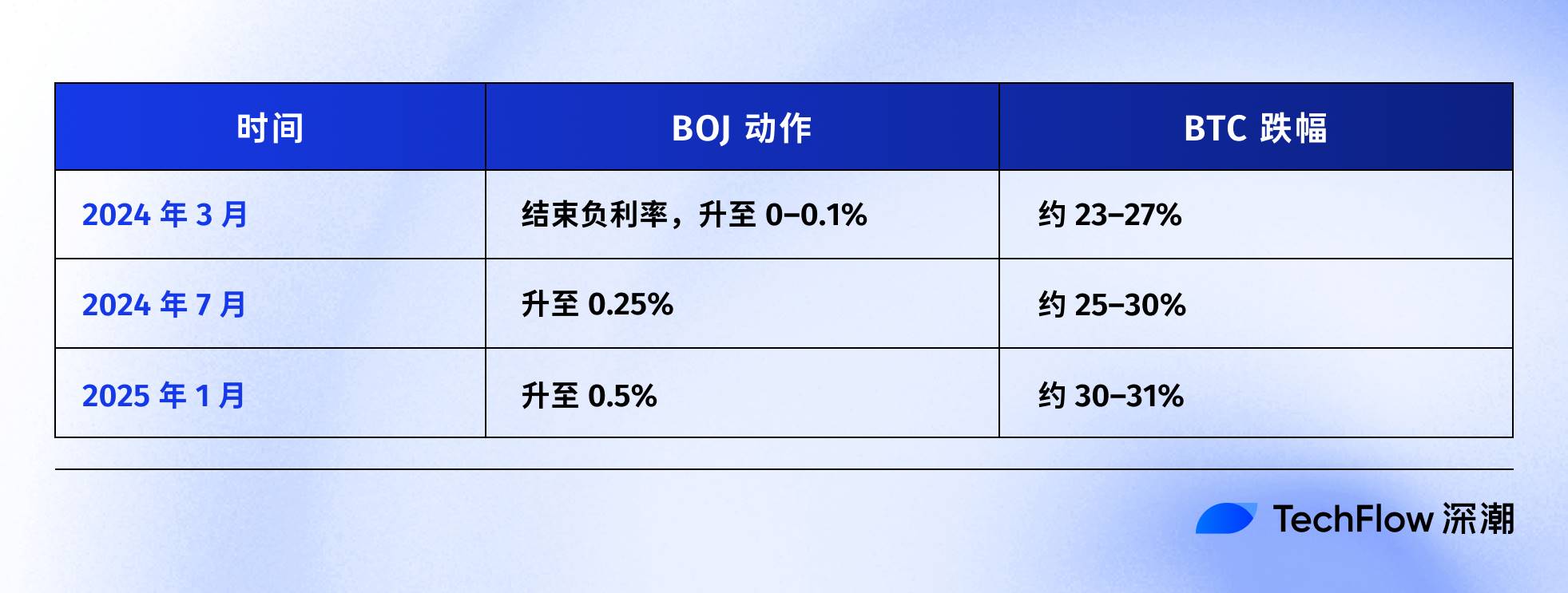

Дані підтверджують цю гіпотезу, якщо проаналізувати історію підвищень ставки Банком Японії:

Останній випадок — 31 липня 2024 року. Після підвищення ставки BOJ до 0,25% єна зміцнилася до долара з 160 до менш ніж 140. BTC впав з $65 000 до $50 000 за тиждень — падіння на 23%, ринкова капіталізація криптовалют скоротилася на $60 млрд.

On-chain аналітики повідомляють: після кожного з трьох останніх підвищень ставки BOJ BTC втрачав понад 20% вартості.

Час і розмах можуть різнитися, але напрямок завжди один:

Щоразу, коли Японія посилює монетарну політику, BTC страждає найбільше.

Саме тому я вважаю, що події 15 грудня були по суті “front-running” (випереджувальні дії ринку). Ще до рішення 19 грудня капітал вже почав виходити.

У цей день американські BTC ETF зафіксували чистий відтік $357 млн — найбільший одноденний відтік за два тижні. За 24 години було ліквідовано понад $600 млн довгих маржинальних позицій у криптовалютах.

Ймовірно, це була не паніка роздрібних інвесторів, а ланцюгова реакція згортання арбітражних угод.

Чи Bitcoin досі “цифрове золото”?

Механізм yen carry trade пояснений, але залишається питання:

Чому BTC завжди продають першим?

Часто кажуть, що BTC має “добру ліквідність і торгується 24/7”. Це правда, але не вся картина.

Справжня причина — за останні два роки BTC переоцінено: він більше не є “альтернативним активом” поза традиційними фінансами — це вже частина портфеля ризиків Wall Street.

У січні минулого року SEC США схвалила спотові Bitcoin ETF — подія, яку криптоіндустрія чекала десять років. Тепер такі гіганти, як BlackRock та Fidelity, можуть легально включати BTC до клієнтських портфелів.

Капітал зайшов, але змінилася ідентичність: власники BTC стали іншими.

Раніше покупцями BTC були криптоентузіасти, роздрібні інвестори та сімейні офіси.

Тепер серед покупців — пенсійні фонди, хедж-фонди та моделі розподілу активів. Ці інституції також тримають акції США, казначейські облігації та золото, керуючи ризиками між класами активів.

Коли їм потрібно знизити ризики, вони продають не лише BTC чи акції — скорочують всі позиції пропорційно.

Дані це підтверджують.

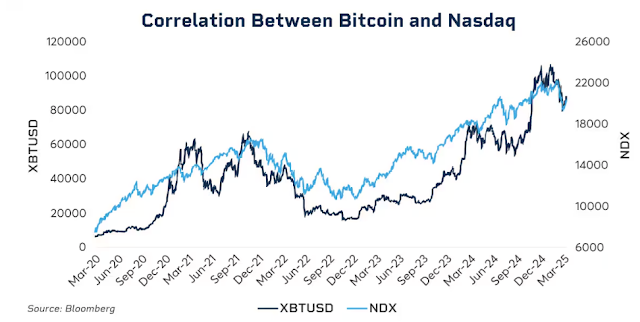

На початку 2025 року 30-денна ковзна кореляція між BTC і Nasdaq 100 сягнула 0,80 — це максимум з 2022 року. До 2020 року кореляція коливалася між -0,2 та 0,2, тобто була майже відсутня.

Ще важливіше — ця кореляція різко зростає у періоди ринкового стресу.

Під час обвалу пандемії у березні 2020 року, агресивних підвищень ставок ФРС у 2022 році та тарифних побоювань на початку 2025 року BTC і акції США стали ще сильніше пов’язані у періоди зростання антиризикових настроїв.

У моменти паніки інституції не розрізняють “криптоактиви” і “техноакції” — для них це просто ризик.

Це ставить складне питання: чи актуальна ще теза про цифрове золото?

У довшій перспективі, з 2025 року, золото зросло більш ніж на 60% — це найкращий рік з 1979-го, а BTC впав більш ніж на 30% від піку.

Обидва активи вважаються захистом від інфляції та знецінення фіатних валют, але в однакових макроумовах їхні шляхи розійшлися.

Це не означає, що довгострокова цінність BTC під питанням — його середньорічна прибутковість за п’ять років все ще значно перевищує S&P 500 і Nasdaq.

Але зараз його короткострокова логіка ціноутворення змінилася: це актив з високою волатильністю та бета, а не “тиха гавань”.

Розуміння цього пояснює, чому підвищення ставки BOJ на 25 базисних пунктів може обвалити BTC на тисячі доларів за 48 годин.

Причина не в тому, що японські інвестори продають BTC; а в тому, що зі скороченням глобальної ліквідності інституції зменшують ризик по всіх напрямках — і BTC стає найволатильнішою і найліквіднішою ланкою цього ланцюга.

Що буде 19 грудня?

На момент написання залишилося два дні до засідання BOJ.

Ринок вже заклав у ціни підвищення ставки. Дохідність 10-річних держоблігацій Японії піднялася до 1,95% — максимум за 18 років. Облігаційний ринок вже врахував жорсткішу політику.

Якщо підвищення ставки повністю очікуване, чи буде 19 грудня все ж потрясіння?

Історія каже — так, але масштаб залежить від риторики центробанку.

Вплив рішення — це не лише цифра, а й сигнал. Для однакового підвищення на 25 базисних пунктів, якщо голова BOJ Кадзуо Уеда скаже: “Ми обережно оцінюватимемо наступні кроки, орієнтуючись на дані”, ринки можуть заспокоїтися.

Якщо він скаже: “Інфляційний тиск зберігається, і можливе подальше посилення”, це може спровокувати нову хвилю продажів.

Поточна інфляція в Японії — близько 3%, що перевищує ціль BOJ у 2%. Ринок хвилює не це підвищення ставки, а перспектива затяжного циклу жорсткості.

Якщо це так, згортання yen carry trade може тривати місяцями, а не бути одноразовою подією.

Однак деякі аналітики бачать ситуацію інакше цього разу.

По-перше, спекулятивні позиції по єні перейшли з чисто коротких у чисто довгі. Різкий розпродаж у липні 2024 року частково був несподіванкою — тоді ще залишалися великі короткі позиції по єні. Зараз позиціонування змінилося, і простір для несподіваного зміцнення обмежений.

По-друге, дохідність японських держоблігацій зростала більшу частину року — з 1,1% на початку до майже 2% зараз. В певному сенсі ринок “вже підвищив ставки”, і BOJ лише наздоганяє.

По-третє, Федеральна резервна система щойно знизила ставку на 25 базисних пунктів, а глобальна ліквідність загалом поліпшується. Японія діє проти тренду, але якщо доларова ліквідність залишиться високою, це може частково компенсувати тиск з боку єни.

Ці фактори не гарантують, що BTC не впаде, але ймовірно, падіння буде менш різким, ніж у попередніх випадках.

Історично після підвищень ставки BOJ BTC зазвичай досягає дна через один-два тижні, потім консолідується або відновлюється. Якщо цей сценарій повториться, кінець грудня — початок січня може стати найволатильнішим періодом, але й можливістю після примусових продажів.

Прийнято і вплинуто

Підсумовуючи, логічний ланцюг очевидний:

Підвищення ставки BOJ → згортання yen carry trade → скорочення глобальної ліквідності → інституції зменшують ризик → BTC як високобета-актив продають першим.

Сам BTC у цьому процесі нічого не порушив.

Його просто поставили на кінець глобального макроліквідного ланцюга — позицію, яку він не контролює.

Можливо, це не подобається, але це нова реальність епохи ETF.

До 2024 року ціна BTC формувалася переважно криптовалютними факторами: халвінгами, блокчейн-даними, біржовими трендами та регуляторними новинами. Кореляція з акціями США та казначейськими облігаціями була низькою, і BTC був справді незалежним класом активів.

Після 2024 року на ринок прийшов Wall Street.

BTC тепер управляється в єдиній системі ризиків з акціями та облігаціями. Змінилася структура власності та логіка ціноутворення.

Ринкова капіталізація BTC зросла з кількох сотень мільярдів до $1,7 трлн. Але це мало і побічний ефект: BTC втратив імунітет до макроекономічних подій.

Одна заява ФРС або рішення BOJ можуть змінити його ціну на понад 5% за лічені години.

Якщо ви вірите у концепцію “цифрового золота” — що BTC захищає у неспокійні часи — результати 2025 року можуть розчарувати. Принаймні зараз ринок не сприймає його як “тиху гавань”.

Можливо, це тимчасова невідповідність. Можливо, інституційне прийняття ще на старті, і коли розподіл активів стабілізується, BTC поверне свою динаміку. Можливо, наступний халвінг знову підтвердить домінування криптофакторних драйверів…

До того часу, якщо ви тримаєте BTC, доведеться прийняти цю реальність:

Ви також підпадаєте під вплив глобальної ліквідності. Події у токійській переговорній можуть вплинути на ваш рахунок наступного тижня більше, ніж будь-який ончейн-індикатор.

Це ціна інституціоналізації. Чи варта вона цього — питання особистого вибору.

Відмова від відповідальності:

- Ця стаття повторно опублікована з [TechFlow], авторські права належать оригінальному автору [David]. Якщо ви заперечуєте проти цієї публікації, зверніться до команди Gate Learn, яка розгляне питання згідно з відповідними процедурами.

- Відмова від відповідальності: думки і погляди, викладені у цій статті, належать лише автору і не є інвестиційною порадою.

- Інші мовні версії цієї статті перекладені командою Gate Learn. Якщо не зазначено Gate, не можна копіювати, поширювати чи плагіатити перекладену статтю.

Пов’язані статті

Детальний опис Yala: створення модульного агрегатора доходності DeFi з $YU стейблкоїном як посередником

Від випуску активів до масштабованості BTC: еволюція та виклики

Що таке майнінг BTC?

Що таке Bitcoin?

Що таке крипто-наративи? Топ-наративи на 2025 рік (оновлено)