Em Defesa dos Exponenciais

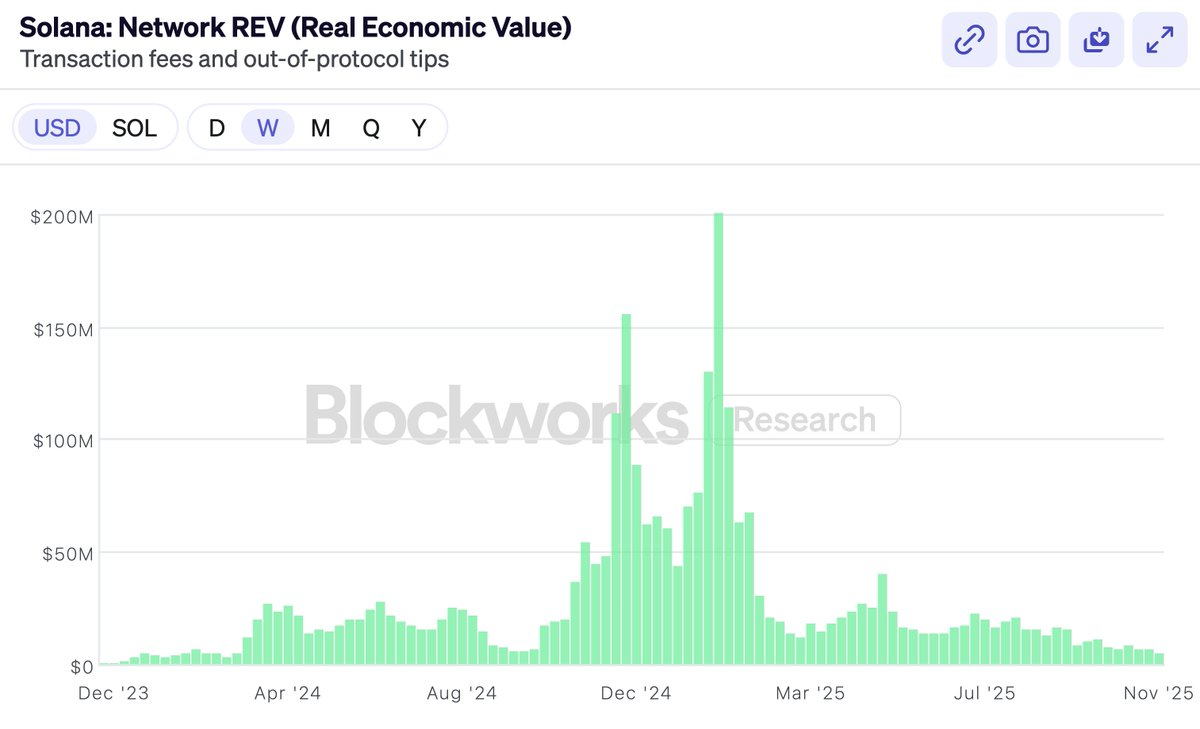

Costumava dizer aos fundadores que a reação ao lançamento não seria de rejeição, mas de indiferença. Por natureza, ninguém se interessa pela sua nova blockchain. Agora, tenho de deixar de repetir isso. Monad foi lançada esta semana, e nunca vi tanto antagonismo em relação a uma blockchain recém-lançada. Invisto profissionalmente em cripto há mais de 7 anos. Antes de 2023, praticamente todas as blockchains que vi serem lançadas foram recebidas com entusiasmo ou indiferença. Mas atualmente, novas blockchains surgem envoltas num coro de críticas. O número de detratores que observei em projetos como Monad, Tempo, MegaETH—ainda antes de chegarem à rede principal—é verdadeiramente inédito. Tenho procurado perceber: porque acontece isto agora, e o que revela sobre a psicologia deste mercado? O Remédio é Pior que a Doença Aviso: este será provavelmente o artigo mais vago sobre avaliação de blockchains que irá ler. Não lhe apresento métricas sofisticadas nem gráficos apelativos. Prefiro argumentar contra o zeitgeist do Crypto Twitter (CT), que há anos sigo em contracorrente. Em 2024, senti que combatia o niilismo financeiro. O niilismo financeiro é a convicção de que nenhum destes ativos importa, tudo não passa de memes, e tudo o que se construiu é intrinsecamente sem valor. Felizmente, esse ambiente dissipou-se. Já ultrapassámos essa fase. Contudo, o zeitgeist atual é o que denomino de cinismo financeiro: OK, talvez parte disto tenha valor, talvez não seja tudo memes, mas está tudo claramente sobrevalorizado e é só uma questão de tempo até Wall Street descobrir. Não se trata de considerar todas as blockchains inúteis. Mas acredita-se que valem apenas 1/5 a 1/10 do que negociam atualmente (já viu estes rácios preço/lucro (PE)?), e por isso convém rezar para que Wall Street não nos desmascare, porque quando acontecer, tudo será apagado. Agora há muitos analistas otimistas a tentar construir modelos de valorização L1, a inflacionar rácios PE, margens brutas, fluxos de caixa descontados (DCF), a tentar contrariar este sentimento. No final do ano passado, Solana adotou com orgulho o REV como métrica capaz de justificar finalmente a sua valorização. Anunciaram: nós—e só nós—já não estamos a enganar Wall Street! E, claro, quase imediatamente após a adoção do REV, este desmoronou (embora $SOL, curiosamente, tenha tido melhor desempenho que o REV).

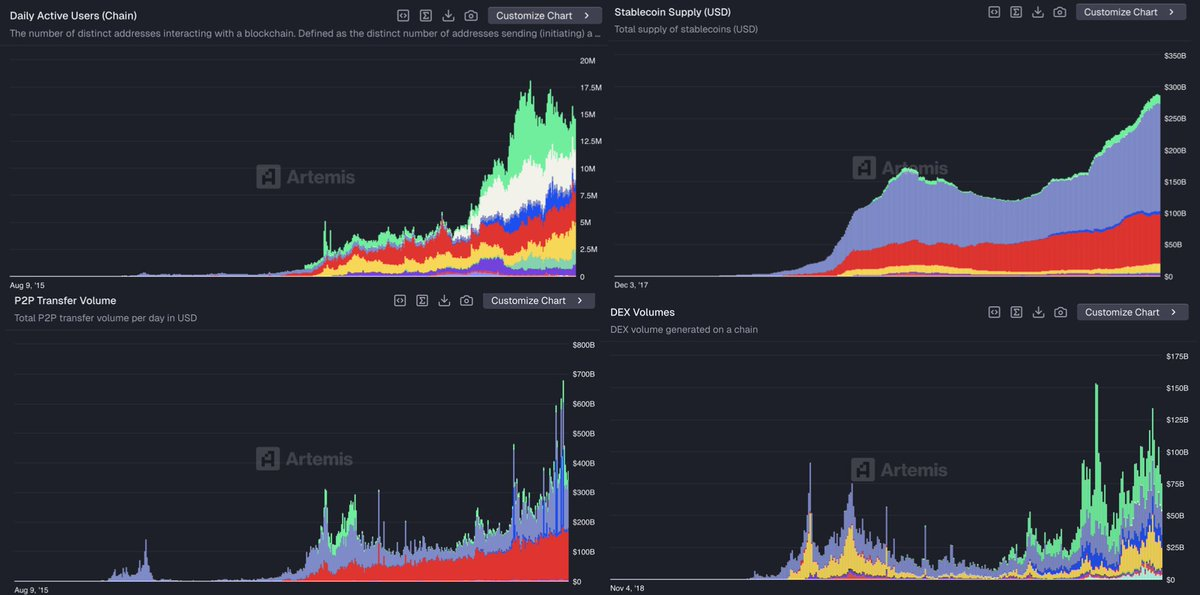

Não há nada de errado com o REV. REV é uma métrica engenhosa. Mas este artigo não se centra na escolha de métricas. Depois surgiu o lançamento da Hyperliquid. Uma DEX com receitas reais, recompras e múltiplos PE. E o coro disse—veja, eu avisei! Finalmente, pela primeira vez, um token com lucros reais e múltiplo PE adequado. (Esqueça o BNB, disso não se fala.) Hyperliquid vai dominar tudo porque, evidentemente, Ethereum e Solana não geram dinheiro real, podemos deixar de fingir que lhes atribuímos valor. Hyperliquid, Pump, Sky, estes tokens centrados em recompras são ótimos. Mas o mercado sempre deu a possibilidade de investir em exchanges. Sempre se pôde comprar ações da Coinbase, ou BNB, entre outros. Detemos $HYPE, e reconheço que é um produto excelente. Mas não foi por isso que se investiu em ETH e SOL. O facto de as L1 não terem margens de lucro semelhantes às das exchanges não foi o motivo para as comprarem—quem procurava isso, comprava ações da Coinbase. Por isso, se não estou a criticar as métricas financeiras das blockchains, talvez pense que este texto vai condenar a falha do complexo industrial dos tokens. É evidente que todos perderam dinheiro em tokens no último ano, incluindo os capitalistas de risco. As altcoins estão em queda este ano. E assim, metade do zeitgeist no Crypto Twitter (CT) debate quem é o culpado. Quem se tornou ganancioso? São os capitalistas de risco gananciosos? A Wintermute é gananciosa? A Binance é gananciosa? Os agricultores de rendimento são gananciosos? Os fundadores são gananciosos? A resposta, claro, é a mesma de sempre. Todos são gananciosos. Os capitalistas de risco, Wintermute, os agricultores de rendimento, Binance, os líderes de opinião, todos são gananciosos, e você também. Mas não importa. Porque nenhum mercado funcional exige que alguém aja contra os seus próprios interesses. Se estivermos certos sobre cripto, todos podemos ser gananciosos e os investimentos continuarão a resultar. Tentar analisar um mercado em queda procurando “quem é ganancioso” será tão produtivo como procurar bodes expiatórios. Garanto-lhe, ninguém começou a ser ganancioso só em 2025. Portanto, também não é sobre isso que vou escrever. Muitos querem que eu escreva um artigo sobre porque $MON deve ser avaliado a X ou $MEGA a Y. Não tenho interesse em escrever esse texto, nem em defender que compre algo em particular. Na verdade, provavelmente não deve comprar nenhum deles se não acreditar neles. Alguma nova blockchain desafiante irá vencer? Quem sabe. Mas se tiver uma hipótese real de vencer, será avaliada em função disso. Se Ethereum vale 300 B$ ou Solana vale 80 B$, um projeto com 1-5% de probabilidade de se tornar o próximo Ethereum ou Solana será avaliado segundo essas probabilidades. Crypto Twitter (CT) escandaliza-se com isto, mas não é diferente da Biotecnologia. Um medicamento com menos de 10% de probabilidade de curar Alzheimer é avaliado pelo mercado em milhares de milhões, mesmo que haja 90% de probabilidade de não passar os ensaios de fase 3 e ir para zero. É assim que funciona a matemática—e os mercados são eficazes a calcular. Resultados binários são avaliados com base em probabilidades, não em receitas correntes ou moralidade. É a escola do “limite-se a calcular” na avaliação. Não considero que seja uma questão interessante para abordar. “5% de probabilidade de vencer? Impossível, claramente é 10%!” Os mercados, não os artigos, são o melhor modo de avaliar isso para cada token. Por isso, aqui está sobre o que vou escrever: o Crypto Twitter (CT) já não parece acreditar que as blockchains são valiosas. Não creio que seja por acharem que novas blockchains não conseguem conquistar quota de mercado. Acabámos de ver Solana dominar o mercado após ressurgir há menos de 2 anos. Não é fácil, mas é possível. O que se acredita agora é que, mesmo que uma nova blockchain vença, não há prémio que valha a pena. Se $ETH é só um meme, se nunca vai gerar receitas reais, então mesmo que vença, não valerá 300 B$. O concurso não vale a pena, porque estas avaliações são todas ilusórias e tudo vai desmoronar antes de se reclamar o prémio. Ser otimista quanto à valorização das blockchains tornou-se obsoleto. Não que não haja otimistas—eles existem. Para cada vendedor há um comprador, e por mais que o Crypto Twitter (CT) critique as L1s, há quem compre SOL a 140 $, ETH a 3 000 $. Mas agora há a perceção de que todos os mais inteligentes já desistiram de comprar blockchains de smart contracts. Os inteligentes sabem que o jogo acabou. Se não agora, então em breve. Só compram aqui os ingénuos—motoristas da Uber, Tom Lee, e líderes de opinião que falam em “triliões”. E talvez o Tesouro dos EUA. Mas não os investidores sofisticados. Isto é absurdo. Não acredito, e você também não deve acreditar. Por isso senti que tinha de escrever um manifesto inteligente sobre porque as blockchains de propósito geral são valiosas. Este artigo não é sobre Monad ou MegaETH. É uma defesa de ETH e SOL. Porque, se acredita que ETH e SOL têm valor, o resto é consequência direta. Defender a valorização de ETH e SOL não é normalmente o meu papel enquanto capitalista de risco, mas se mais ninguém o faz, faço eu. Sentir o Crescimento Exponencial O meu parceiro Bo viveu a explosão da Internet chinesa em primeira mão como capitalista de risco. Já ouvi tantas vezes que “cripto é como a Internet” que já nem me faz efeito. Mas quando ouço as histórias dele, lembro-me sempre do quão caro é estar errado nestas coisas. Uma história que ele conta frequentemente é sobre quando todos os primeiros capitalistas de risco de e-commerce (eram poucos na altura) se reuniram para café no início dos anos 2000. Debatiam: qual será o tamanho do mercado de e-commerce? Vai ser sobretudo eletrónica (talvez só os técnicos usem PCs)? Poderá funcionar para mulheres (talvez sejam demasiado tácteis)? E comida (talvez impossível gerir produtos perecíveis)? Estas eram questões cruciais para os capitalistas de risco decidirem onde investir e que preços pagar. A resposta, claro, é que literalmente todos estavam redondamente errados. O e-commerce iria vender tudo, e o público-alvo era o mundo inteiro. Mas ninguém acreditava nisso na altura. E mesmo que acreditassem, seria demasiado absurdo dizê-lo em voz alta. Só tinha de esperar tempo suficiente para o crescimento exponencial mostrar. Mesmo entre os crentes, poucos achavam que o e-commerce seria tão grande. E desses poucos, quase todos se tornaram bilionários só por não venderem. Todos os outros capitalistas de risco—como Bo conta, já que ele foi um deles—venderam demasiado cedo. Tornou-se obsoleto em cripto acreditar no crescimento exponencial. Eu acredito no crescimento exponencial da cripto. Porque já o vivi. Quando comecei em cripto, ninguém usava isto. Era pequeno, instável e terrível. O TVL on-chain estava nos milhões. Investimos na primeira geração DeFi, MakerDAO, Compound, 1inch, quando eram projetos experimentais. Lembro-me de experimentar o EtherDelta quando as DEX negociavam poucos milhões por dia, e isso já era considerado um enorme sucesso. Era péssimo. Agora negociamos rotineiramente dezenas de milhares de milhões on-chain todos os dias. Lembro-me de achar loucura a Tether atingir mil milhões em emissão e ser notícia no NYT como esquema ponzi prestes a fechar. Agora as stablecoins ultrapassam 300 B$ e são reguladas pela Reserva Federal. Acredito no crescimento exponencial porque já o vivi. Vi-o vezes sem conta. Mas pode dizer—bem, o crescimento das stablecoins pode ser exponencial, talvez os volumes DeFi sejam exponenciais, mas não beneficiam ETH ou SOL. O valor não é captado pelas blockchains. Ao que respondo: ainda não acredita no crescimento exponencial. Porque a resposta do crescimento exponencial é sempre a mesma: não importa. Isto vai ser muito maior do que é hoje. E quando for absolutamente enorme, recupera-se na escala. Estude este gráfico.

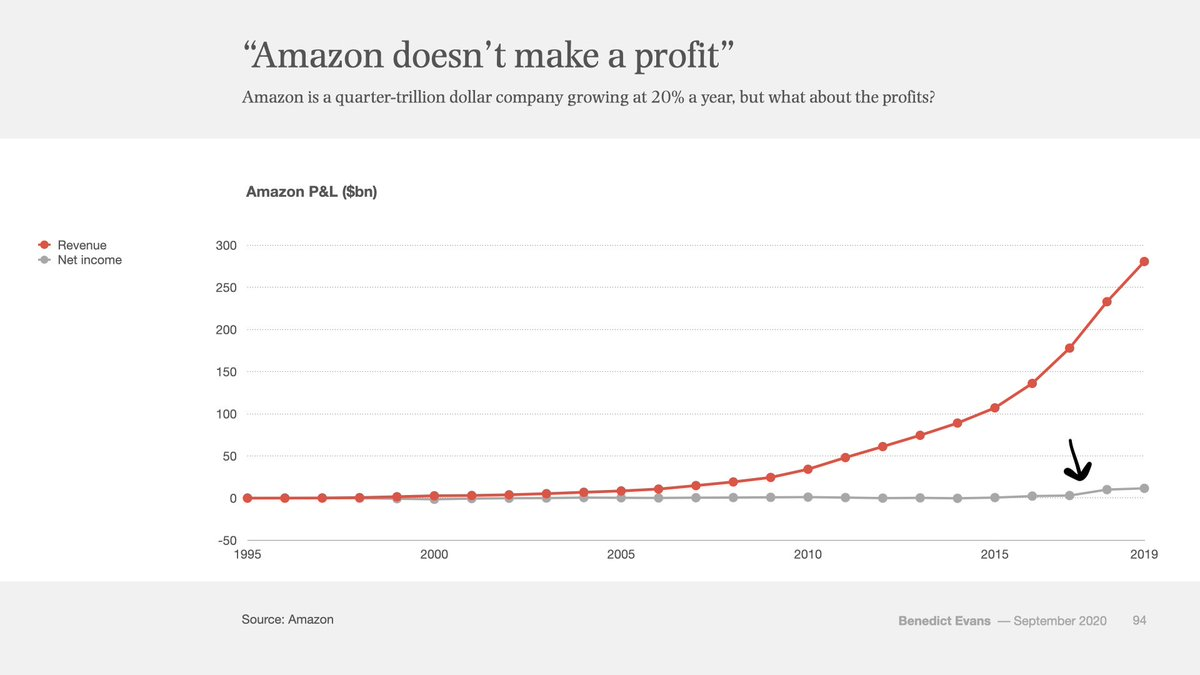

Este é o P&L da Amazon de 1995 a 2019. São 24 anos. Vermelho é receita, cinzento é lucro. Vê aquela pequena subida no fim onde a linha cinzenta sobe? Foi aí que, ao fim de 22 anos, a Amazon começou realmente a ter lucro. A Amazon tinha 22 anos quando esta linha cinzenta do resultado líquido se afastou do zero. Todos os anos antes disso, havia artigos de opinião, críticos e vendedores a descoberto a afirmar que a Amazon era um esquema ponzi que nunca iria gerar dinheiro. Ethereum acaba de completar 10 anos. Eis como foram os primeiros 10 anos da ação da Amazon:

10 anos de volatilidade. Pelo caminho, a Amazon foi sempre alvo de dúvidas e descrença. O e-commerce é uma caridade subsidiada por capitalistas de risco? Vendem produtos de baixo valor e de baixa qualidade a caçadores de pechinchas, quem se importa? Como é que vão ganhar dinheiro a sério, como a Walmart ou a GE? Se discutia o rácio preço/lucro (PE) da Amazon, estava no regime errado. Esse é o regime do crescimento linear. Mas o e-commerce não era uma tendência linear, e por isso todos os que durante 22 anos discutiram rácios PE estavam redondamente errados. Não importava quanto pagava, nem quando comprava, nunca era suficientemente otimista. Porque é isso que os crescimentos exponenciais fazem. No caso das tecnologias verdadeiramente exponenciais, por maior que pense que vão ser, continuam sempre a crescer ainda mais. Silicon Valley sempre compreendeu isto melhor do que Wall Street. Silicon Valley foi moldado por crescimentos exponenciais, Wall Street por linearidade. E nos últimos anos, o centro de gravidade da cripto migrou de Silicon Valley para Wall Street. Sente-se isso. É verdade que o crescimento da cripto não é tão suave como o do e-commerce. É mais explosivo e irregular. Isto porque a cripto, sendo sobre dinheiro, está profundamente ligada às forças macro, e também sofre regulatórios mais violentos do que o e-commerce. A cripto atinge o coração do Estado—o dinheiro—e por isso é mais inquietante para os governos do que o e-commerce alguma vez foi. Mas o crescimento exponencial não é menos inevitável. É um argumento bruto. Mas se cripto é crescimento exponencial, então o argumento bruto está certo.

Amplie a perspetiva.

Os ativos financeiros querem ser livres. Querem ser abertos. Querem ser interligados. A cripto transforma ativos financeiros em formatos digitais, tornando tão fácil enviar um dólar ou uma ação como enviar um PDF. A cripto permite que tudo comunique com tudo. Torna tudo 24/7, global, interligado e aberto.

Isso vai vencer. O modelo aberto prevalece sempre. Se há uma lição que aprendi com a Internet, é essa. Os incumbentes vão resistir, os governos vão bufar e soprar, mas acabarão por ceder perante a adoção, a generatividade, a eficiência pura que esta tecnologia permite. Foi o que a Internet fez a todas as outras indústrias. As blockchains são o veículo pelo qual essa tendência vai engolir toda a finança e o dinheiro.

Sim—com tempo suficiente—tudo. Um velho ditado diz: as pessoas sobrestimam o que pode acontecer em dois anos, mas subestimam o que pode acontecer em dez. Se acredita no crescimento exponencial, se ampliar a perspetiva, tudo ainda está barato. E deve sentir humildade por todos os dias os detentores resistirem mais que os vendedores e céticos. Os investidores institucionais têm um horizonte temporal mais longo do que os traders de curto prazo do Crypto Twitter querem fazer crer. Os investidores institucionais foram treinados pela história para não desvalorizar grandes tecnologias. Sabe, aquela história inspiradora que o levou a comprar $ETH ou $SOL? Os investidores institucionais acreditam nessa história e nunca deixaram de acreditar.

Então, exatamente, o que estou a defender?

Defendo que aplicar rácios preço/lucro (PE) às blockchains de smart contracts (a chamada “meta da receita”) é desistir do crescimento exponencial. Significa que consignou este setor ao regime de crescimento linear. Significa que acredita que 30 milhões de utilizadores ativos diários on-chain e < 1% da M2 é tudo. A cripto é só mais uma coisa no mundo. Um espetáculo secundário. Não venceu. Não foi inevitável.

Acima de tudo, defendo que seja crente. Não apenas crente, mas crente de longo prazo.

Defendo que este crescimento exponencial será maior do que qualquer outro de que já fez parte na vida. Que este é o seu e-commerce. Que vai olhar para trás, já idoso, e dizer aos seus filhos—eu estava lá quando tudo aconteceu. Nem todos acreditavam que era possível, que sociedades inteiras pudessem mudar, que todo o dinheiro e finanças seriam transformados por programas a correr em computadores descentralizados que todos possuímos em conjunto.

Mas aconteceu mesmo. Mudou o mundo.

E fez parte desse processo.

Divulgação: Estas são as minhas opiniões. A Dragonfly é investidora em $MON, $MEGA, $ETH, $SOL, $HYPE, $SKY entre muitos outros tokens. A Dragonfly acredita no crescimento exponencial. Isto não é aconselhamento de investimento, mas é um conselho de outro tipo.

Aviso Legal:

- Este artigo foi republicado a partir de [Hosseeb]. Todos os direitos de autor pertencem ao autor original [Hosseeb]. Se tiver qualquer objeção a esta republicação, contacte a equipa Gate Learn, que responderá com brevidade.

- Exoneração de responsabilidade: As opiniões expressas neste artigo são exclusivamente do autor e não constituem qualquer tipo de aconselhamento de investimento.

- As traduções do artigo para outros idiomas são realizadas pela equipa Gate Learn. Salvo indicação em contrário, é proibido copiar, distribuir ou plagiar os artigos traduzidos.

Artigos relacionados

Utilização de Bitcoin (BTC) em El Salvador - Análise do Estado Atual

O que é o Gate Pay?

O que é o BNB?

O que é o USDC?

O que é Coti? Tudo o que precisa saber sobre a COTI