Entenda o que são sombras no Candlestick Trading de criptomoedas

O que significam os pavilhões no Candle Trading?

Entendendo os pavilhões no Candle Trading

No universo financeiro, seja em criptomoedas ou em ativos tradicionais, os gráficos de velas (candlestick) são ferramentas essenciais para visualizar o comportamento dos preços e interpretar as dinâmicas do mercado. Embora possam parecer complexos à primeira vista por seus diversos formatos e cores, esses gráficos oferecem insights altamente valiosos quando bem analisados. O pavilhão, que à primeira vista parece um detalhe, é na verdade um elemento determinante, revelando informações fundamentais sobre a dinâmica do mercado e o sentimento dos investidores. Para quem busca basear suas operações em análise técnica, compreender o significado dos pavilhões é indispensável.

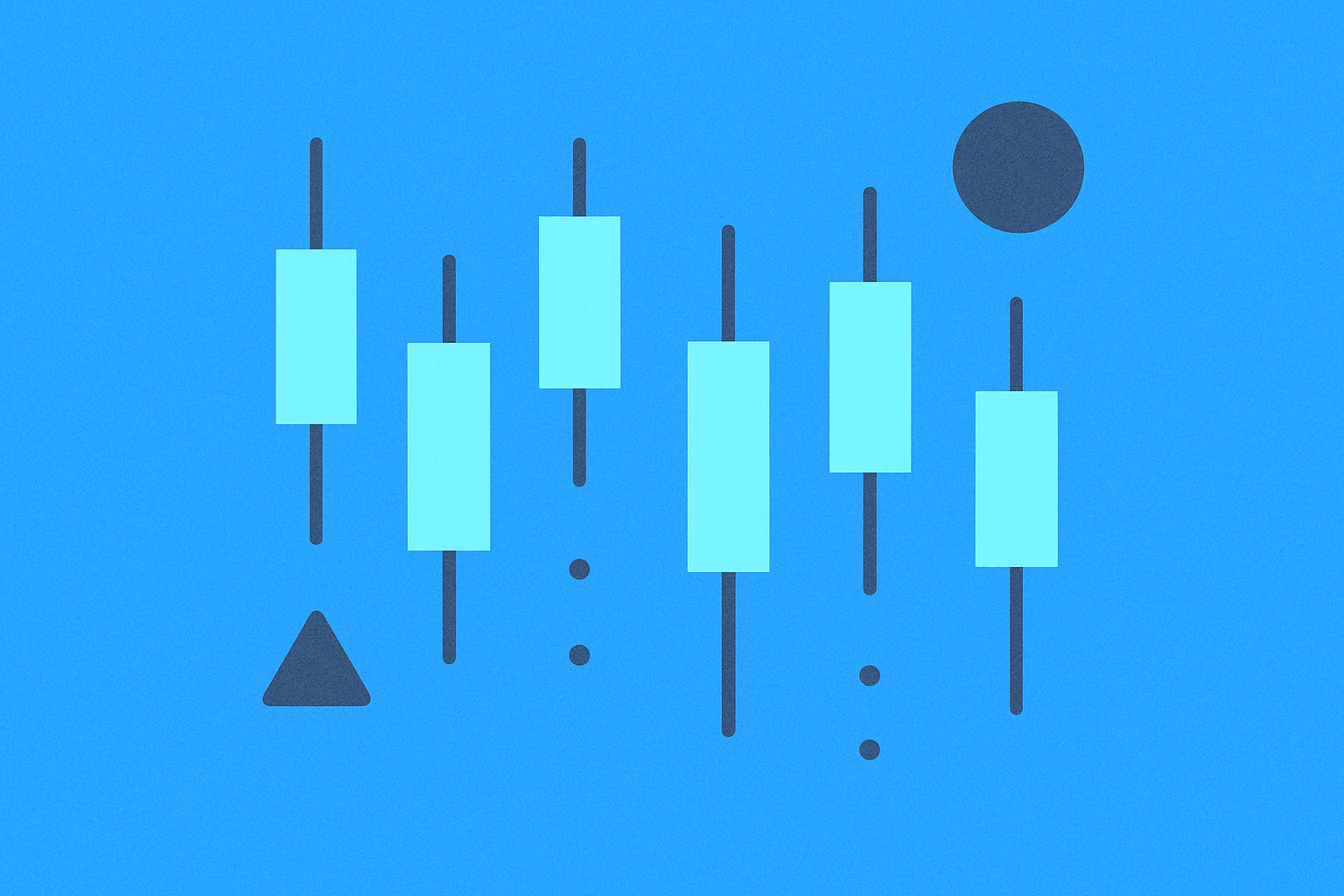

A anatomia de uma vela

Uma vela é composta por dois elementos principais: corpo e pavilhão. Juntos, esses componentes narram o movimento completo do preço em um determinado período de negociação.

O corpo da vela reflete a variação entre os preços de abertura e fechamento no intervalo de tempo escolhido. Quando o fechamento supera a abertura, o corpo costuma ser verde ou branco, representando cenário de alta e tendência de valorização. Já quando a abertura é superior ao fechamento, o corpo aparece em vermelho ou preto, sinalizando sentimento de baixa e pressão vendedora sobre o ativo.

O pavilhão, também chamado de sombra, estende-se acima e/ou abaixo do corpo da vela, marcando os preços extremos — máxima e mínima — atingidos durante o período. O pavilhão superior alcança o maior preço da sessão; o inferior, o menor. Essas extensões trazem informações essenciais sobre extremos de preço que o corpo não expressa, funcionando como indicadores visuais de volatilidade e do alcance máximo dos preços em cada sessão.

A importância dos pavilhões no trading

Os pavilhões são fontes de insights cruciais sobre o sentimento de mercado e possíveis movimentos futuros dos preços. Eles oferecem dados concretos capazes de sinalizar reversões, continuidade de tendências ou mudanças de direção.

O tamanho do pavilhão está diretamente relacionado ao grau de atividade e volatilidade do período da vela. Pavilhões longos, superiores ou inferiores, expressam grande movimentação de preço e intensidade no mercado, muitas vezes motivadas por notícias de impacto ou operações volumosas. Em contrapartida, pavilhões curtos indicam variação contida e estabilidade.

Pavilhões superiores longos apontam que o preço subiu expressivamente durante a sessão, mas a pressão vendedora prevaleceu e trouxe a cotação para baixo até o fechamento. Esse formato é lido como sinal de baixa, mostrando falta de confiança dos participantes na manutenção de preços elevados. Por exemplo, se um ativo abre em US$100, vai até US$110 e fecha em US$102, o pavilhão superior evidencia rejeição das máximas.

Pavilhões inferiores longos mostram queda acentuada do preço durante a sessão, seguida de recuperação até o fechamento — geralmente, um sinal de força compradora. Esse padrão indica que compradores absorveram a pressão vendedora e sustentaram a cotação. Se o mesmo ativo caísse para US$95 antes de fechar em US$102, o pavilhão inferior evidenciaria suporte do mercado e possível continuidade de alta.

Importância estratégica nas decisões de trade

Analisar pavilhões de maneira eficaz permite que o trader antecipe reações do mercado e aja estrategicamente diante de padrões emergentes. Os pavilhões são pistas valiosas para identificar suportes, resistências, pontos de equilíbrio e oportunidades de rompimento.

Pavilhões são essenciais na leitura de padrões de velas — muitos deles comunicam sinais claros do mercado. O martelo traz corpo pequeno e pavilhão inferior longo, aparecendo em fundos e sugerindo reversão de tendência. A estrela cadente apresenta corpo pequeno e pavilhão superior longo, indicando topos e possível reversão para baixa. Já o doji exibe pavilhões nos dois lados e corpo quase nulo, refletindo indecisão do mercado e potencial para mudanças de direção expressivas.

Uma gestão de risco robusta depende do uso criterioso da análise dos pavilhões. Ao observar posição e extensão dos pavilhões, o trader pode definir stops e alvos de forma mais precisa. Em mercados voláteis como criptoativos, onde as variações são frequentes e rápidas, identificar corretamente pontos de entrada e saída baseados nos pavilhões reduz a exposição a movimentos adversos e protege lucros.

Como incorporar pavilhões à estratégia de trading

Para extrair o máximo do potencial analítico dos pavilhões, é fundamental integrá-los a um framework de análise técnica abrangente. Aliar a leitura dos pavilhões a indicadores consolidados — como médias móveis, RSI (Índice de Força Relativa) ou MACD — amplia a visão sobre o cenário e as oportunidades do mercado.

Adotar uma leitura multi-temporal (multi-timeframe) potencializa a interpretação dos pavilhões. Ao avaliar pavilhões em diferentes horizontes de tempo, o trader obtém contexto mais amplo dos movimentos de preço, elevando a qualidade das decisões. Um gráfico diário com pavilhão superior longo pode sugerir viés de baixa, enquanto gráficos horários do mesmo período podem revelar dinâmica oposta — permitindo conciliar oscilações de curto prazo com tendências mais amplas e tomar decisões mais apuradas.

Conclusão

Operar com sucesso exige rigor analítico aliado à leitura do mercado. Dominar a análise dos pavilhões transforma a interpretação dos candles de mera especulação em decisões baseadas em evidências. Os pavilhões vão além de extremos de preço; comunicam sentimento, revelam pontos de virada e destacam oportunidades estratégicas. Ao integrar a análise dos pavilhões a estratégias sistemáticas, o trader potencializa resultados e aprofunda o entendimento de mercado, independentemente do nível de experiência.

FAQ

O que o pavilhão representa?

O pavilhão em um gráfico de velas mostra os preços máximos e mínimos alcançados no período de negociação, evidenciando as oscilações em relação aos preços de abertura e fechamento desse intervalo.

Como interpretar os pavilhões dos candles?

Pavilhões dos candles indicam rejeição de preço em zonas de suporte ou resistência. Pavilhões longos sinalizam forte volatilidade e potenciais reversões. Traders utilizam pavilhões para definir pontos de entrada e saída — pavilhões em regiões-chave mostram mudanças de sentimento e continuidade de tendências.

O que significa um pavilhão superior longo?

Um pavilhão superior longo revela forte pressão compradora inicial, mas, ao longo da sessão, vendedores derrubaram os preços até o fechamento. Isso caracteriza uma tentativa de rompimento frustrada.

O que é o padrão M em trading

Como Ler Gráficos de Cripto: Guia para Iniciantes em Negociações

Como usar os indicadores MACD, RSI e KDJ na negociação de criptomoedas?

Como analisar e interpretar os indicadores MACD, RSI e KDJ na análise técnica de criptoativos?

Como analisar MACD, RSI e Médias Móveis para identificar sinais de trading no mercado cripto?

Como utilizar o indicador ADX para trading de criptomoedas: guia completo

Qual é a melhor plataforma de criptomoedas para quem está começando em 2023?

Previsão de Preço do Bitcoin: Perspectivas Após 2025

Entenda a Web 3.0: A Nova Etapa da Evolução da Internet Descentralizada

Previsão de Preço das Meme Coins em 2024: STARS Dispara com Novas Listagens

Sucesso na pré-venda: Crypto All-Stars levanta US$4 milhões com uma estrutura de tokenomics promissora