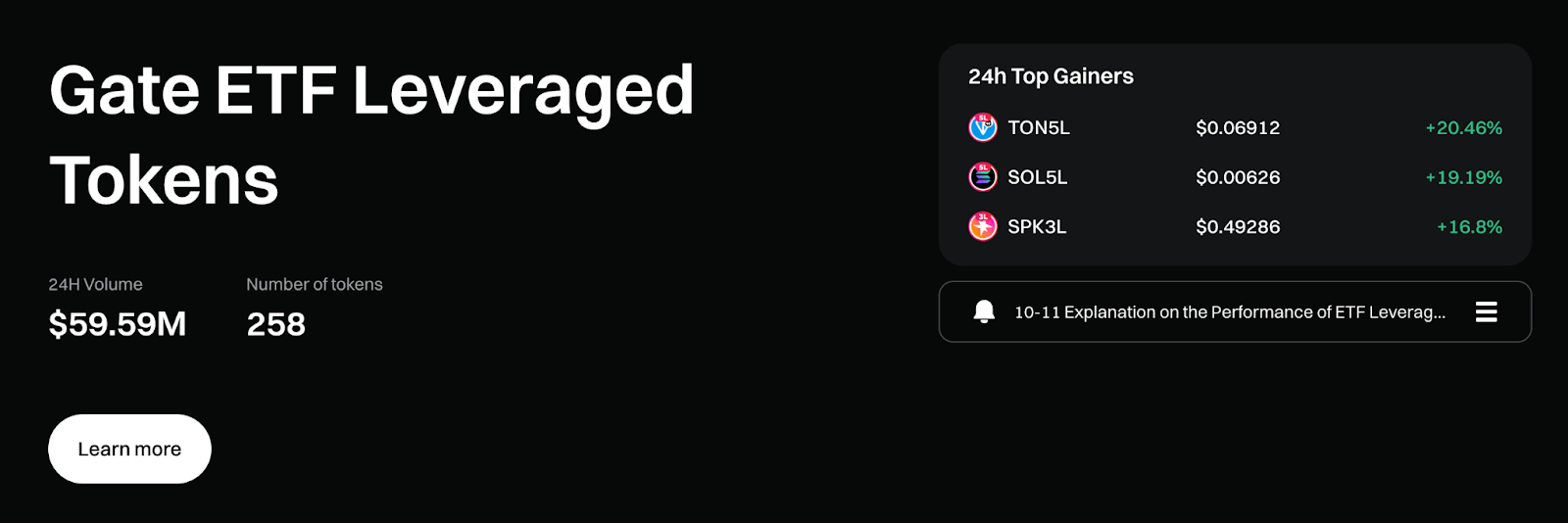

Gate 杠杆 ETF:从被动配置到主动交易的效率进化

传统 ETF 在高波动市场显得被动,Gate 杠杆 ETF 代币以永续合约为底层,操作如现货般简单,无需处理保证金 / 强平 / 资金费率,动态再平衡维持杠杆倍数。ETF 的角色开始转变

过去谈到 ETF,多数投资人第一个联想到的是稳定、分散与长期配置,它被设计成一种降低决策频率、平滑波动的工具,而非用来捕捉短线行情。然而,当市场进入高波动成为常态、趋势频繁翻转的阶段,这套以时间换取平均报酬的逻辑,开始显得不够灵活。

资金流动方式正在改变,市场参与者更重视的是反应速度与资金效率。在这样的背景下,ETF 不再只是被动配置的一环,而是逐步被重新包装,成为可直接参与行情的交易模组。

杠杆型 ETF 是回应短周期行情的产物

传统 ETF 并非为短时间内的趋势操作而生,当行情在数小时内完成方向切换,单倍曝险往往难以放大判断价值,而杠杆型 ETF 的出现,正是为了弥补这段落差。

它的设计核心在于:不改变使用者熟悉的交易方式,却能提升价格变动对资金的影响力。因此,越来越多交易者开始将杠杆 ETF 视为介于现货与合约之间的策略工具,在效率与操作门槛之间取得平衡。

Gate 杠杆 ETF 代币的运作逻辑是什么?

Gate 杠杆 ETF 代币的底层,实际上是由永续合约部位所构成,但这一层复杂结构完全由系统处理。对使用者而言,整体操作体验与现货交易几乎一致。

交易过程中,用户不需要面对保证金比例、强平价格、借贷机制或资金费率的计算,所有注意力都回归到最核心的问题:方向是否正确,以及何时进出场。

这样的设计让原本只属于进阶交易者的杠杆策略,能以更低的操作与心理门槛被使用。

立即参与交易 Gate ETF 杠杆代币:https://www.gate.com/leveraged-etf

杠杆倍数是持续调整的结果

不少人以为杠杆 ETF 的倍数一旦设定就不再改变,但实际上,产品背后存在一套动态管理机制。Gate 杠杆 ETF 会以对应的永续合约部位作为曝险基础,并在既定时间点进行再平衡调整。

这些调整过程对使用者是无感的,但却是产品能长期维持目标杠杆区间的重要前提,也正因如此,杠杆 ETF 并不是单纯的倍数模拟,而是一个持续运作的系统。

不接触合约,也能参与杠杆行情

对许多交易者来说,真正的压力来源并非杠杆本身,而是合约交易中复杂的风控结构。杠杆 ETF 并没有消除风险,而是将风险呈现方式简化为价格变化。

波动会直接反映在代币净值上,而不是透过爆仓或强制平仓事件出现。这使得交易决策能更聚焦于趋势判断与策略是否成立,而不是被迫处理突发的仓位管理问题。

在明确趋势中,放大资金使用效率

当市场方向清楚时,杠杆 ETF 能以倍数方式反映价格变动,使资金在相同时间内产生更高的运用效率。再平衡机制的存在,也让产品在连续单边行情中,可能出现顺势累积的效果,加上其操作方式与现货高度相似,杠杆 ETF 往往成为交易者尝试杠杆策略时的过渡型工具,既能提升效率,又不必一次跨入完整的合约交易体系。

需要理解的结构限制

杠杆 ETF 并非万用工具,在缺乏趋势、价格来回震荡的行情中,再平衡机制可能带来波动磨损,使实际表现与直觉预期产生落差。

最终报酬并不等同于标的涨跌乘以倍数,仓位调整路径、交易成本与市场波动,都会对结果产生影响。因此,杠杆 ETF 通常不被视为适合长期持有的产品。

每日管理费存在的理由

Gate 杠杆 ETF 目前设有每日 0.1% 的管理费,这笔成本用于支应:

合约开平仓与资金费率

避险与仓位调整

再平衡过程中的滑点与交易成本

这并非额外负担,而是维持杠杆型 ETF 能够稳定运作的必要结构,也属于市场中常见的设计。

杠杆 ETF 是策略工具,而非被动投资品

杠杆 ETF 的定位,从来不是取代现货配置,而是补足策略工具箱中的一块拼图,它更适合具备明确行情判断、有进出场规划,且能承受短期波动的交易策略,而不是买入后长期放置。当使用者清楚理解其结构与适用情境,杠杆 ETF 才能真正发挥它的效率价值。

总结

杠杆 ETF 并没有让交易变得更轻松,而是让策略执行变得更直接,它放大了价格变动,也同步放大了每一次决策的重要性。对能理解市场节奏、并愿意主动管理风险的交易者而言,Gate 杠杆 ETF 是一项能有效提升资金效率的工具;但若忽略其成本结构与波动特性,则可能在不自觉中承担超出预期的风险。

相关文章

Gate BTC 挖矿:质押 BTC,轻松每日赚取链上收益

ETF 助力 Nasdaq Turns Positive in 2025:捕捉科技浪潮红利

2025 年房屋税新政全面解析 — 政策变化与纳税人应对策略

纳斯达克 100 指数最新动态与投资策略