De l'allocation à l'exécution : évolution des ETF à effet de levier en instruments de trading

Comment les ETF sont redéfinis

Historiquement, les ETF sont considérés comme des instruments destinés à réduire la fréquence des opérations dans les portefeuilles d’investissement. Leur fonction principale est de diversifier le risque et d’atténuer la volatilité, permettant aux investisseurs d’obtenir des rendements moyens sur la durée. Toutefois, alors que les marchés connaissent désormais une volatilité accrue et des mouvements de prix plus rapides, l’approche traditionnelle, qui privilégiait la patience au détriment de la performance, ne répond plus aux attentes des traders, désormais en quête de rapidité et d’efficacité.

L’attention des flux de capitaux s’est déplacée : il ne s’agit plus de la durée de détention des actifs, mais de la rapidité de réaction des opérateurs. Dans ce nouveau contexte, les ETF dépassent leur rôle d’outils d’allocation passive. Ils sont repensés et adaptés pour devenir de véritables véhicules de trading dédiés à l’exécution de stratégies.

ETF à effet de levier : l’alternative entre le spot et les contrats à terme

Sur les marchés à court terme, les produits classiques à exposition simple n’amplifient pas toujours suffisamment les signaux de trading, tandis que le trading de contrats à terme implique une courbe d’apprentissage élevée et une gestion du risque constante. Les ETF à effet de levier comblent ce fossé. Ils offrent une expérience de trading proche du spot, tout en procurant un effet de levier qui amplifie l’impact du capital lors des fluctuations de prix. Pour de nombreux traders, les ETF à effet de levier ne remplacent pas les autres outils, mais servent d’amplificateur stratégique, conciliant efficacité et complexité.

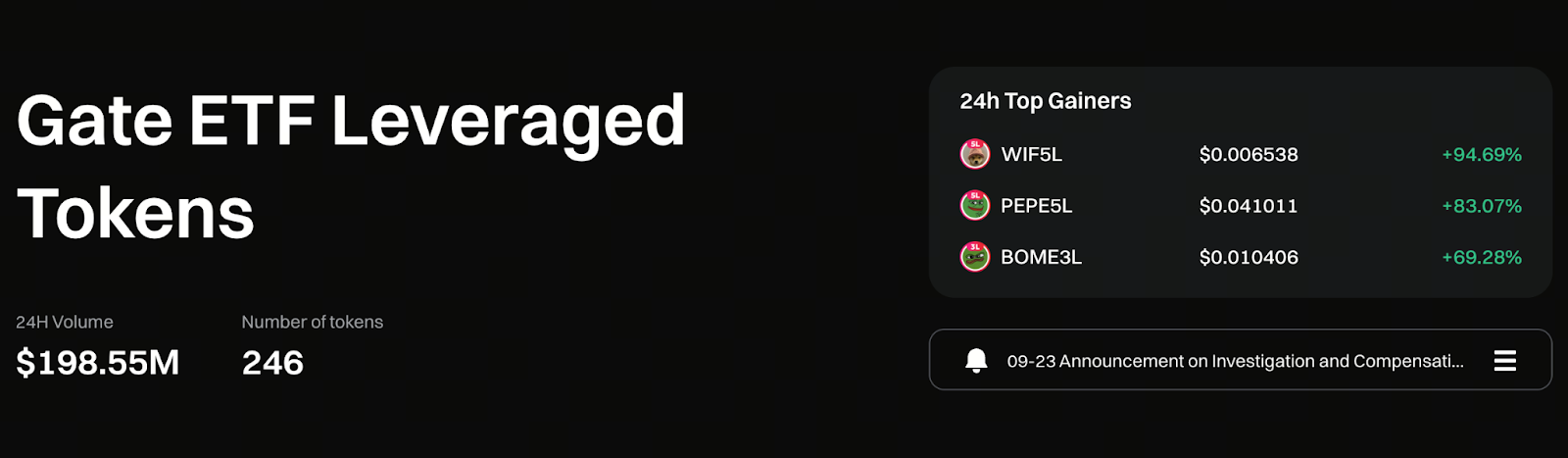

Conception des tokens Gate Leveraged ETF

Les tokens Gate Leveraged ETF tirent leur exposition de positions sur contrats perpétuels correspondantes, cette gestion étant entièrement automatisée par le système. Pour l’utilisateur, l’expérience se rapproche du trading classique de tokens, sans la complexité du trading de contrats à terme.

Pendant les opérations, l’utilisateur n’a pas à gérer :

- Le calcul de la marge et de l’entretien

- Le risque de liquidation forcée

- Les variations des taux de prêt et de financement

- Les ajustements de position et le timing du rééquilibrage

Commencez à trader les tokens ETF à effet de levier Gate dès maintenant : https://www.gate.com/leveraged-etf

Pourquoi les ratios de levier restent stables dans le temps

Les ETF à effet de levier sont conçus pour être dynamiques. Afin de maintenir l’exposition dans la fourchette de levier visée, le système procède régulièrement à des rééquilibrages et à des ajustements des positions sous-jacentes. Ces opérations, bien que discrètes, sont essentielles à la stabilité du produit.

Les ETF à effet de levier sont bien plus que de simples multiplicateurs de prix : ce sont des systèmes stratégiques dynamiques, ajustés en continu. Leur performance dépend des tendances de marché et des schémas de volatilité, permettant aux traders de se concentrer sur l’essentiel : la direction du marché et le choix du moment d’entrée et de sortie.

Amplifier les mouvements de marché sans s’exposer aux contrats à terme

Pour beaucoup de traders, la difficulté ne provient pas tant de l’effet de levier en lui-même que des exigences strictes de gestion du risque en temps réel imposées par le trading de contrats à terme. Les ETF à effet de levier ne suppriment pas le risque : ils le transforment en un format plus intuitif, où les variations de prix impactent directement la valeur liquidative du token. Cette approche élimine le risque de liquidation ou de clôture forcée, permettant aux traders de se concentrer sur l’analyse des tendances et l’allocation du capital.

Quand la tendance est claire, l’efficacité est maximale

Sur des marchés en tendance ou unidirectionnels, les ETF à effet de levier répercutent les variations de prix de façon multipliée, permettant au capital d’être plus performant sur une même période. Grâce au mécanisme de rééquilibrage, ces produits peuvent parfois générer un effet de capitalisation lors de fortes tendances.

En raison de leur logique de trading proche de celle du spot, les ETF à effet de levier servent souvent d’outil de transition avant l’adoption de stratégies de levier plus avancées. Ils permettent de tester sa tolérance au risque sans supporter toute la complexité de la gestion du risque propre aux contrats à terme.

Principales limites structurelles à connaître

Les ETF à effet de levier ne surperforment pas dans toutes les configurations de marché. Sur des marchés latéraux ou volatils, le mécanisme de rééquilibrage peut progressivement réduire la valeur liquidative, entraînant des résultats parfois contre-intuitifs.

De plus, le rendement final ne correspond pas simplement au mouvement de l’actif sous-jacent multiplié par le facteur de levier. Les coûts de transaction, la volatilité et la trajectoire des ajustements interviennent également. Par conséquent, les ETF à effet de levier sont en général déconseillés pour une détention à long terme.

Pourquoi appliquer des frais de gestion quotidiens

Les ETF à effet de levier Gate facturent des frais de gestion quotidiens de 0,1 % afin de couvrir les coûts essentiels liés à leur fonctionnement continu, notamment :

- Les frais d’ouverture et de clôture des contrats perpétuels

- Les coûts de financement

- Les frais de couverture et d’ajustement de position

- Le slippage dû au rééquilibrage

Ces frais ne constituent pas des surcoûts : ils sont essentiels pour assurer la stabilité structurelle des ETF à effet de levier dans le temps.

La bonne utilisation des ETF à effet de levier

Les ETF à effet de levier ne sont pas des véhicules d’investissement passifs. Ce sont des modules d’exécution de stratégie, adaptés aux traders disposant d’une vision claire du marché, de plans d’entrée et de sortie définis et capables de gérer la volatilité à court terme — ils ne conviennent pas à une approche « buy-and-hold ». Seule une compréhension approfondie de leur structure, de leurs coûts et de leurs usages permet de tirer parti de l’efficacité en capital offerte par les ETF à effet de levier.

Résumé

Les ETF à effet de levier ne simplifient pas le trading : ils rendent l’exécution de la stratégie plus directe. Ils amplifient à la fois les variations de prix et l’importance de chaque décision. Pour les traders capables d’analyser les tendances de marché et de gérer activement le risque, les ETF à effet de levier Gate sont des outils puissants pour optimiser l’efficacité du capital. En revanche, négliger leurs caractéristiques structurelles et leurs coûts peut exposer à des risques supérieurs aux attentes.

Articles Connexes

Spot Bitcoin ETFs : Une passerelle vers l'investissement dans les crypto-monnaies pour les entrepreneurs

Qu'est-ce que MetFi ? Tout ce que vous devez savoir sur METFI (mise à jour 2025)

Tous les Crypto ETF américains que vous devez connaître en 2025

Recherche de gate : Plusieurs blockchains et protocoles DeFi atteignent un TVL record ; Nasdaq dépose des ETF LTC, XRP

Le BTC ETF et la logique légale et réglementaire qui le sous-tend